编者按:

面包财经研究发现,信达证券在管的一只“浮动费率”货币型资管计划明显跑输业绩基准,但仍然按照“高档”费率向投资者收取管理费,合理性值得商榷。

研究发现,信达证券旗下一款货基——“信达现金宝”向投资者或收取0.8%的管理费,远高于同类平均水平。

相比于高额费率,其业绩表现并不佳。信达现金宝自转型以来,大部分时间跑输其业绩基准(约1.755%),产品年化回报率约1.13%,在同类中排名后10%。

出现绩差基金收取高额管理费的现象,问题或出在“浮动费率”的分档标准不合理。做个通俗的比喻,相当于一个绩差生仍然能获得最高额的“奖学金”,原因在于奖金发放的规则由该名学生的家长参与制定,设置了让自家娃能轻易获得奖金的规则。

近期,国务院办公厅发文鼓励基金降低服务收费,多只货基也在年内采取降费措施。信达证券是否该响应国家号召,相应调整旗下产品的费率规则?

信达现金宝:收取0.8%管理费,明显高出行业均值

信达现金宝原型为信达现金宝集合资产管理计划,成立于2011年11月,是一只限定性集合资管计划。按资管新规的要求,该产品于2022年5月转型为货币型集合资管计划,目前公募化时间不足半年。

数据显示,信达现金宝这款货币型资管计划的管理费率高达0.8%,在同行业中相对靠前。

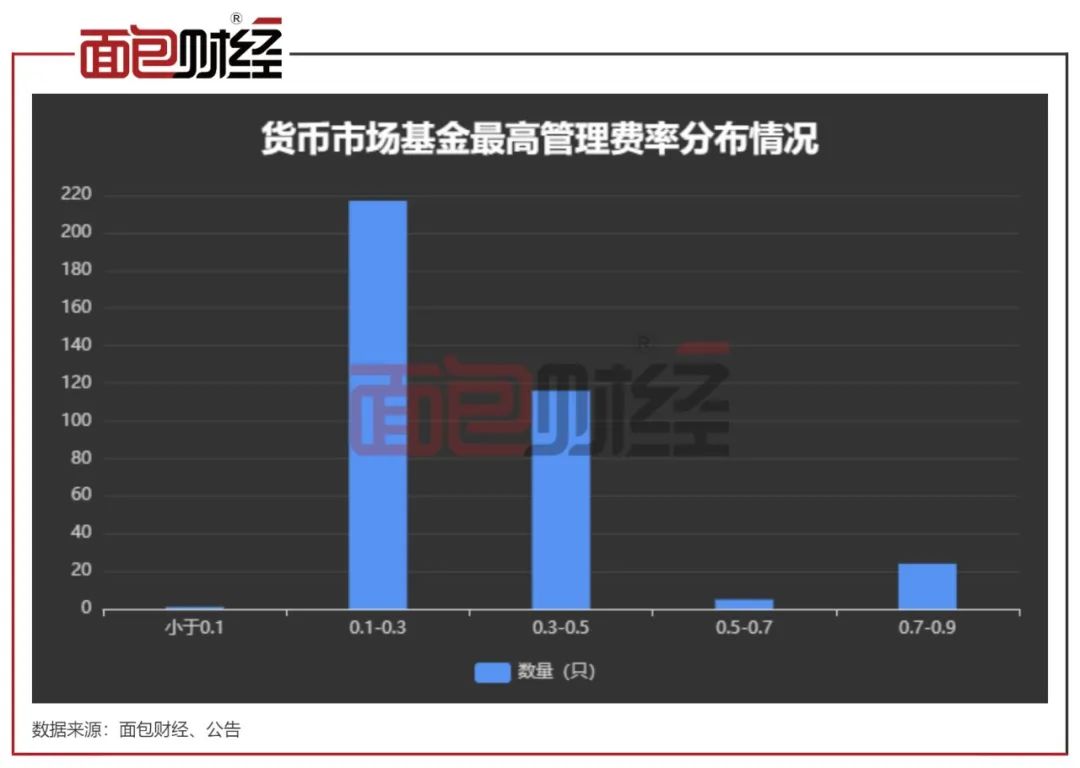

经统计,当前存续的公募货基的管理费率主要分布于0.15-0.33%,费率平均值约0.28%、中位数为0.27%。也即,信达现金宝的管理费率远高于行业中位数,位居行业前列。

持续跑输业绩基准,仍可收取0.8%管理费

翻阅资料发现,信达现金宝在转型前曾收取0.7%的管理费,年化收益率超过0.7%的部分再提取30%作为业绩报酬。

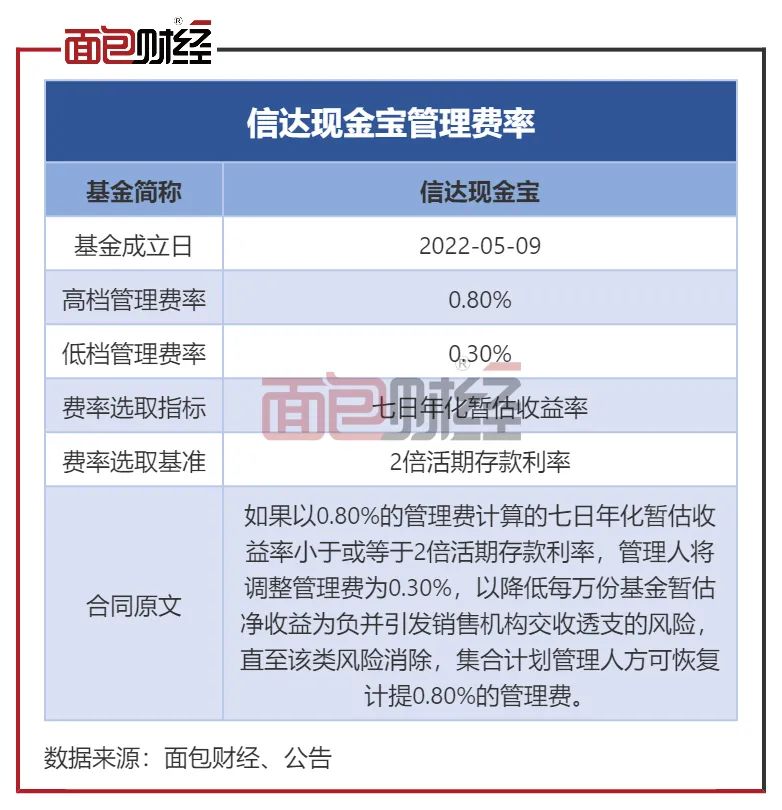

公募化转型后,信达现金宝不计提业绩报酬,同时将固定管理费率改为分档浮动管理费率。根据基金合同,当产品七日年化暂估收益率小于或等于2倍活期存款利率(约0.7%),则收取0.3%管理费;否则按0.8%收取管理费。

基金合同显示,该产品的业绩基准为七天通知存款利率(税后)*1.3(年化约1.755%)。转型5个多月以来,该产品的业绩走势波动较大,多数时点产品的七日年化收益率跑输其业绩基准,表现较差。

信达现金宝跑输基准,仍可按高于同类2倍以上的费率收取管理费,是因为其设置了较低的费率跳转基准。信达现金宝的管理费率跳转基准(约0.7%)低于其业绩基准(约1.755%)约1个百分点。

转型以来,该产品的七日年化回报率最低值为0.774%,高于2倍活期存款利率(约0.7%)。拉取2022年10月21日全市场货币基金的收益率时,七日年化收益率低于0.7%的产品不足10只,达成分档基准难度并不大。

转型至今,信达现金宝总年化回报率约1.13%,在700余只同类基金中排名680以外,位居行业后10%。

净利润193万,收取管理费155万

2022年中报显示,信达现金宝收取管理费155.41万元。同期,该产品的净利润为192.81万元。

信达现金宝的高额管理费,或拖累了产品的整体收益。将管理费率还原至行业中位数时,该产品的年化总回报率将超过1.6%。

按照货币基金行业管理费率中位数0.27%测算,该产品将只能收取约52万元管理费;按照0.3%的低档费率测算,该产品将只能收取约58万元的管理费,与当前实际值相差超90万元。原本属于投资者的部分收益,或变相装进了基金管理人的口袋。

目前,信达证券在管公募产品有7只(初始基金口径),总规模约20.78亿元,2022年上半年共收取约326万元管理费。其中,信达现金宝是成立时间最短的产品,也是公司唯一的货币型产品。

数据显示,信达现金宝的管理费率在信达证券在管产品中最高,超过混合型、债券型产品。根据信达现金宝的基金合同,“本集合计划为货币市场型集合计划,是风险相对较低的集合计划产品类型。在一般情况下,本集合计划风险和收益水平均低于债券型基金和混合型基金”。那么,一只货币型产品比债基、混基收取更高的管理费,是否有些不妥?

2022年9月,国务院办公厅发布的《关于进一步优化营商环境降低市场主体制度性交易成本的意见》提到,鼓励证券、基金、担保等机构进一步降低服务收费,推动金融基础设施合理降低交易、托管、登记、清算等费用。

信达证券是否该响应国家号召,相应调整旗下产品的费率规则?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号