增强指数型基金一般在对标的指数进行有效跟踪的被动投资基础上,通过主动管理,力求实现超越标的指数的业绩表现。

研究发现,全市场188只开放式增强指数型公募基金产品中,38只产品收取的管理费率超过1%,高于行业均值与中位数。这些“高收费”基金主要来自于富国基金、招商基金、景顺长城基金、汇添富基金、东财基金等机构。

不过,从业绩表现来看,这些“高收费”基金大多数在年内和成立以来跑赢了业绩基准。截至2022年三季度末,38只产品年内净值平均超越基准收益率约3.35%,高于其余产品年内净值平均超越基准收益率的2.72%。

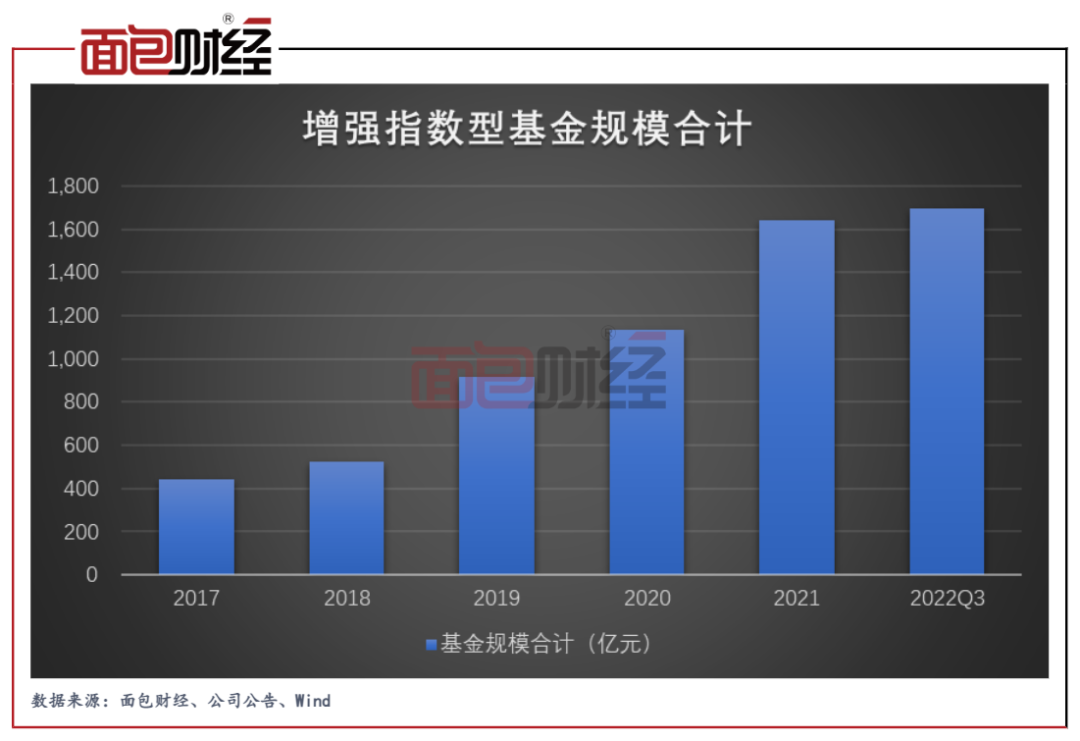

近年来,增强指数型基金的规模从2017年不足500亿元上升至最新超过1600亿元。不过,相比公募基金市场的整体规模,该类型基金的占比仍相对较小。

38只基金管理费率超过1%,汇添富、富国、景顺长城基金等数量居前

截至2022年三季度末,全市场开放式增强指数型公募基金共有188只(初始基金口径,下同),来自于72家机构。

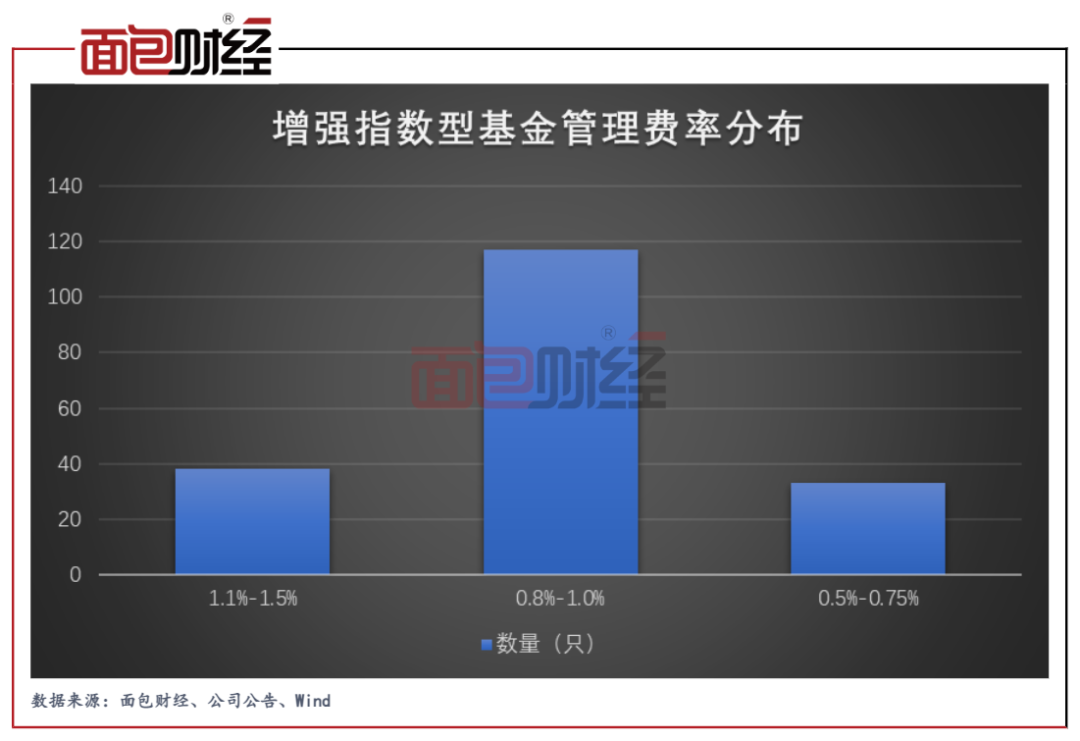

统计显示,188只增强指数型基金的管理费率最低值为0.5%,最高值为1.5%,算术平均值为0.94%,中位数为1%。管理费率处于0.8%-1.0%的基金数量最多。

共有38只基金的管理费率超过1%。

汇添富基金旗下3只增强指数型基金的管理费率达到1.5%,位居全市场前列。这三只产品分别是汇添富沪深300基本面增强指数、汇添富上证50基本面增强指数、汇添富中证500基本面增强指数。

融通基金旗下的融通巨潮100指数的管理费率也相对较高,达到1.3%。该基金成立至今已超过17年,最新规模约为6.1亿元。

按照机构划分,富国基金、汇添富基金、东财基金、招商基金、景顺长城基金等机构旗下管理费率超过1%的增强指数型基金产品数量相对较多。

“高费率”基金年内业绩大多跑赢基准,5只产品例外

研究显示,增强指数型基金的投资目标普遍是在对标的指数进行有效跟踪的被动投资基础上,通过基本面选股等主动管理手段,力求实现超越标的指数的业绩表现。

那么,上述收取较高管理费率的增强指数型基金,是否赚取了超额收益?

数据显示,截至2022年三季度末,38只增强指数型基金的年内平均收益率为-20.21%,中位数收益率为-19.27%。大多数“高收费”产品的年内收益率跑赢业绩比较基准。

不过,也有部分产品跑输业绩比较基准。

汇添富沪深300基本面增强指数成立于2021年1月,截至2022年上半年的基金份额为76.1亿份,其业绩比较基准为沪深300指数收益率* 95%+活期存款利率(税后)*5%。截至2022年三季度末,汇添富沪深300基本面增强指数A年内回撤26.31%,跑输业绩比较基准超过4个百分点。成立以来截至三季度末,该基金累计跑输业绩基准超过6个百分点。

招商创业板指数增强也表现相对较差,其A份额年内回撤32.85%,跑输业绩比较基准约3.15%。2021年11月成立以来截至今年三季度末,该基金累计跑输业绩基准超过4个百分点。

相对而言,易米国证消费100指数增强发起、汇添富中证光伏产业指数增强发起式、招商中证500等权重指数增强等产品的年内业绩跑赢基准幅度位居前列。

规模合计逾1600亿,易方达、富国基金领跑

2017年至2021年,全市场开放式增强指数型公募基金的规模从443.98亿元上升至1638.81亿元。2022年三季度末,基金的整体规模保持稳定,约为1695.04亿元。

不过,尽管近年来规模增长较快,但相比全市场约27万亿的公募基金整体规模,增强指数型基金的占比仍相对较小。

从具体机构来看,易方达基金、富国基金的增强指数型基金管理规模明显领先,均超过200亿元,而其他机构的管理规模均不足100亿元。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号