8月29日,浙商银行发布2022年半年度报告。

上半年,该行聚焦数字化改革、深耕浙江、五大板块、财富管理等四大战略重点,在大力支持实体经济发展的同时,经营业绩保持稳健增长。

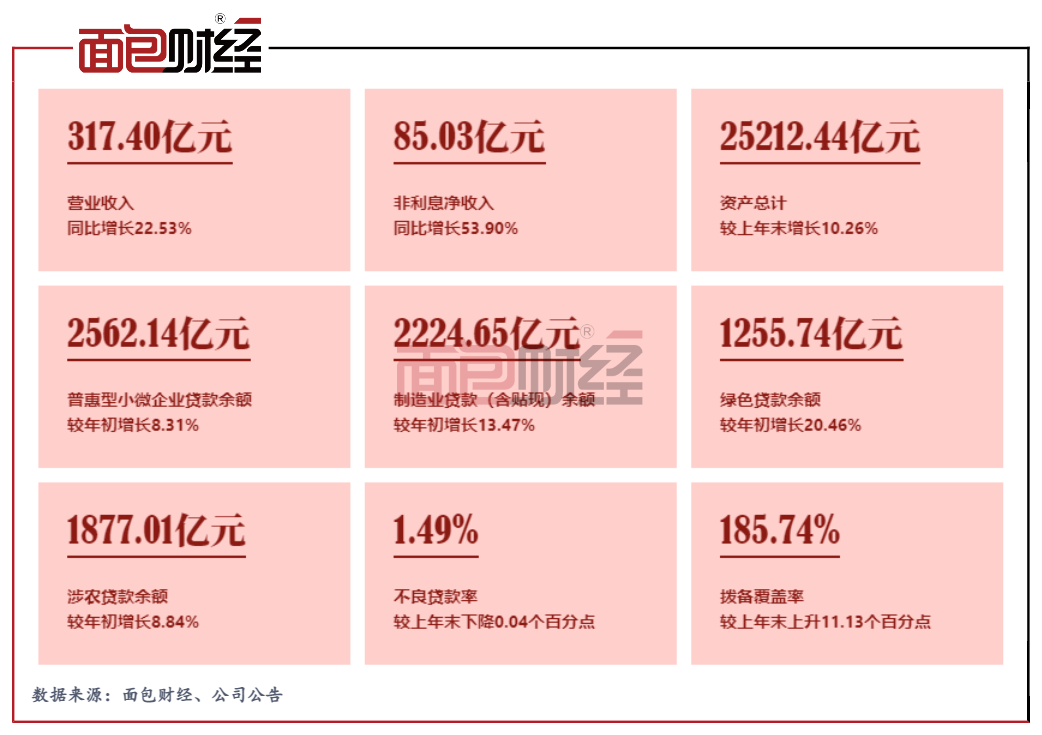

经营业绩及资产质量方面,该行营收结构改善,非息收入大幅增长,营收增幅居股份行前列。资产负债规模持续增长,整体资产质量较上年末出现提升。

支持实体经济方面,该行围绕“六稳六保”,全力支持小微企业减负纾困。截至6月末,普惠型小微企业贷款余额超2500亿元,新发贷款利率同比下降36BPS。制造业中长期贷款较年初增长18.74%。

此外,浙商银行深耕浙江,聚焦数字政府等领域,精准支持浙江省内制造业、小微及三农高质量发展。

日前,华泰证券发布研究报告称,浙商银行(601916)存贷增长稳健,息差较为稳定,拨备计提增厚,成长前景可期,维持“增持”评级。

非息收入大幅提升,营收结构优化

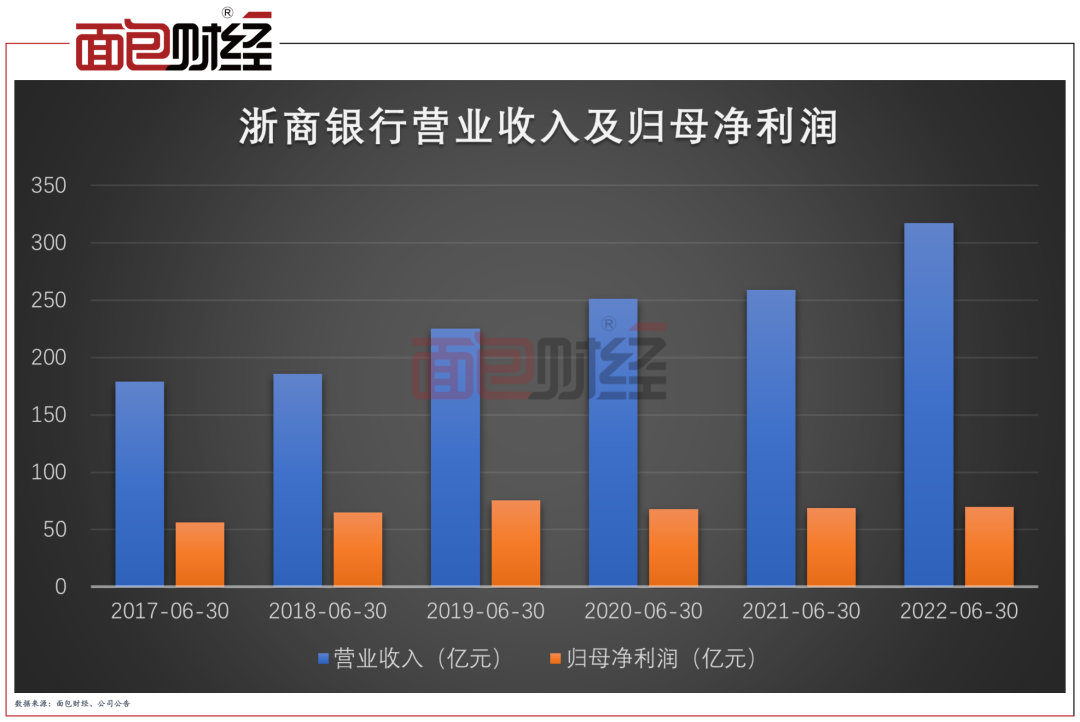

财报显示,2022上半年,浙商银行实现营业收入317.40亿元,增幅为22.53%;净利润69.74亿元。由于向实体经济大幅让利等因素影响,利润增速慢于营收增速。

从营收构成来看,该行利息净收入保持稳定增长的同时,非利息净收入的大幅提升,营收结构的改善也是助推业绩稳定增长的主要原因。

数据显示,2022上半年,该行实现非利息净收入85.03亿元,同比增加29.78亿元,增幅为53.90%。其中,手续费及佣金净收入26.32亿元,同比增加6.35亿元,增幅为31.8%;其他非利息净收入58.71亿元,同比增加23.43亿元,增幅达66.41%。

得益于经营效益的显著提升,与其他上市股份制银行相比,浙商银行的营收增速位居前列。

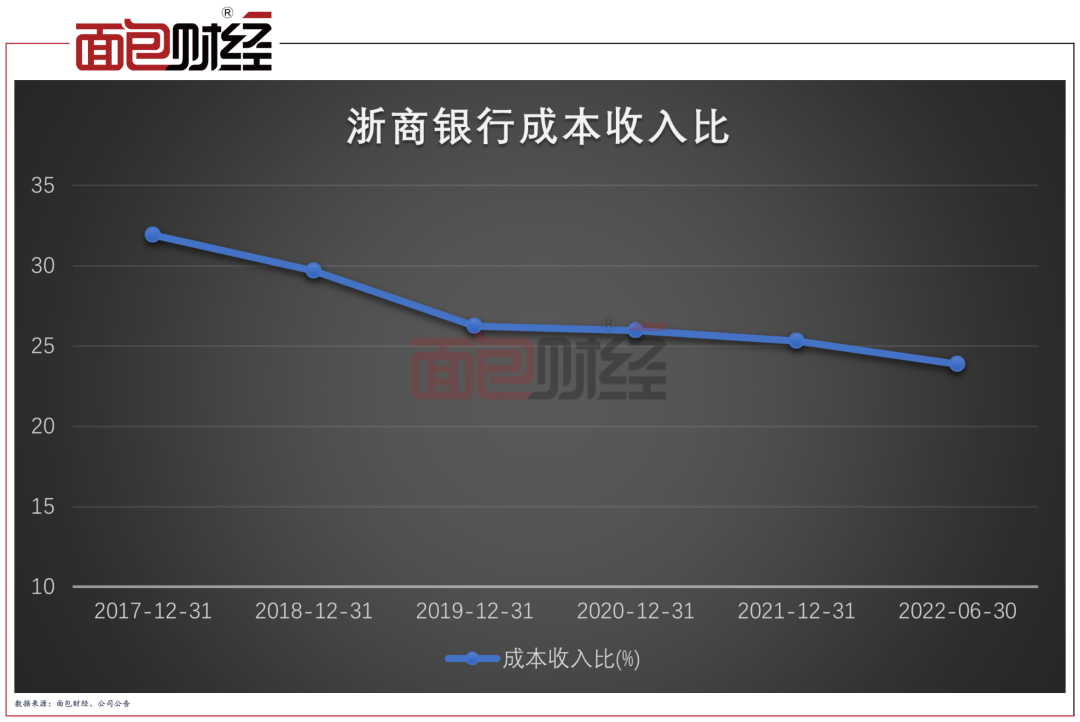

值得注意的是,营收结构的改善及成本管控水平继续提升,使得浙商银行的成本收入比持续下降,经营效率不断提升。

翻阅历史数据,浙商银行的成本收入比由2017年的31.91%下降至2021年末的25.31%,截至2022年6月末,该行的成本收入比再次下降1.43个百分点至23.88%。

聚焦主业:资产规模稳健增长,提升服务实体经济质效

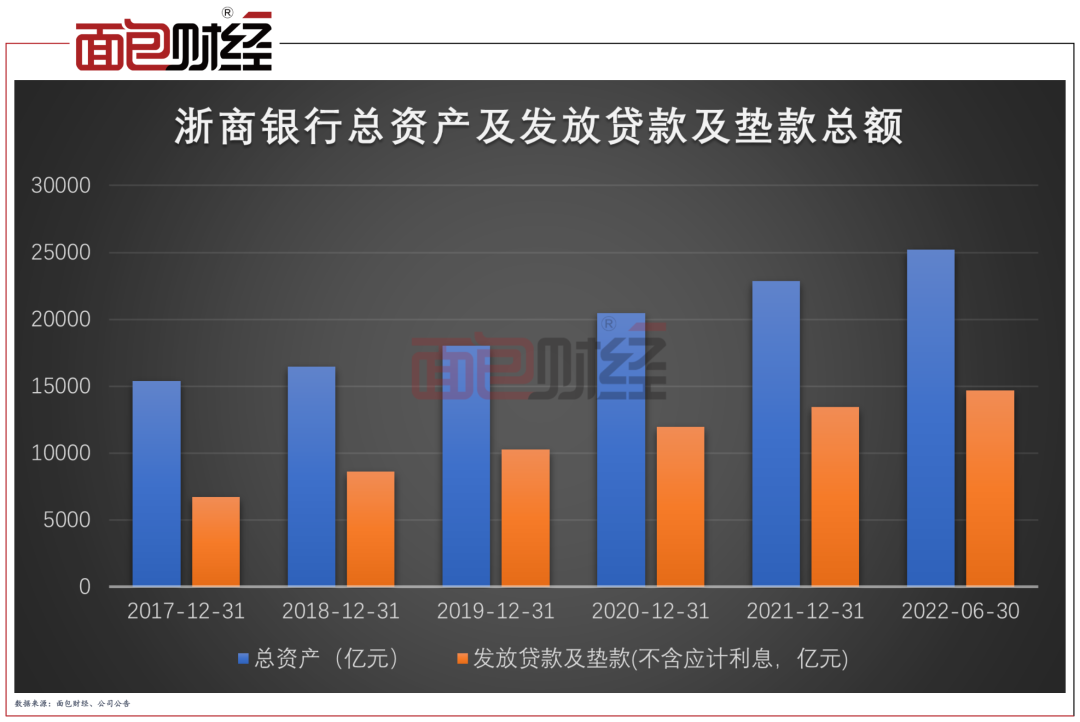

2022年上半年,浙商银行以“夯基础、调结构、控风险、创效益”十二字经营方针为指引,聚焦主责主业,在各项业务规模稳健增长的同时,加大实体经济服务力度。

截至2022年6月末,该行总资产达2.52万亿元,较上年末增加2345.21亿元,增幅为10.26%。其中,发放贷款和垫款总额(不含应计利息)约为1.47万亿元,较上年末增加1262.85亿元,增幅为9.4%。

资产负债规模稳定提升的同时,浙商银行坚持金融服务实体经济本源,持续加强对小微企业、制造业企业、绿色及碳金融等国家重点支持领域和行业的信贷投放力度,提升服务实体经济质效。

小微企业金融方面,该行围绕“六稳”“六保”,全力支持小微企业减负纾困。截至2022年6月末,该行小企业专营机构204家,普惠型小微企业贷款余额2562.14亿元,较年初新增196.61亿元,增速为8.31%,完成监管序时进度目标。普惠型小微企业贷款客户数11.33万户,较年初新增0.75万户;新发放普惠型小微企业贷款利率持续下降,新发放普惠型小微企业贷款利率同比下降36BPS。

制造业方面,截至2022年6月末,该行制造业贷款(含贴现)余额为2224.65亿元,较年初增长13.47%;制造业中长期贷款余额为655.73亿元,较年初增长18.74%。

绿色金融方面,浙商银行推广碳易贷、光伏贷等绿色金融产品和服务模式,丰富绿色企业融资渠道,支持清洁能源、节能环保和碳减排技术等绿色领域业务发展。截至6月末,该行绿色贷款余额1255.74亿元,较年初增加213.30亿元,增速为20.46%。其中,清洁能源产业贷款余额98.97亿元,较年初增加19.92亿元,增速25.21%。

五大业务板块协同发展

财报显示,浙商银行围绕竞争力提升,持续推进大零售、大资管、大公司、大投行、大跨境五大业务板块齐头并进、协同发展。

上半年,该行的财富管理全新启航,分设了零售金融总部、信用卡部、财富管理部、私人银行部、零售信贷部等部门,板块业务管理更加细分和专业。

截至2022年6月末,浙商银行个人客户数(含借记卡和信用卡客户)839.49万户;个人存款余额1738.05亿元,平均付息率2.63%,同比下降81个BPS,个人存款付息结构得到显著改善。个人贷款(包括个人房屋贷款和个人消费贷款)余额2062.96亿元。

财富业务方面,该行以大力发展代销业务为核心,持续丰富代销产品。截至报告期末,浙商银行代销业务手续费收入较去年同期增长85.54%。

信用卡业务方面,截至6月末,该行信用卡累计发卡389.43万张,贷款余额172.55亿元,其中分期业务余额121.07亿元。报告期内,该行实现信用卡消费额253.82亿元,信用卡业务收入6.06亿元,其中分期业务收入4.36亿元。

除大零售板块,其他板块也有较为亮眼的增长。

大公司板块深耕实体客群,供应链金融余额和核心企业数均较年初翻番。截至6月末,该行服务超670个数字供应链项目,融资余额近530亿元,服务上下游客户超12000家。大投行板块,FPA对公服务量接近去年全年的两倍,资产托管规模达到1.78万亿、创历史新高。大资管板块,全面落实净值化转型,净值化率达到78.61%。大跨境板块,该行服务规模达1133亿元,增幅为136%,跨境资产规模540亿元。

打造“数智浙银”,深耕浙江

作为唯一一家总部在浙江的全国性股份行和浙江省属法人银行,浙商银行开启数字化改革,启动“深耕浙江”三年行动,将其作为首要战略。

浙商银行聚焦数字政府、数字经济、数字社会等领域,为政府、企业、公众提供优质、高效的数智金融特色服务。上半年,该行与浙江省经济和信息化厅开展全面战略合作,深入推进“浙江智造融通工程”,精准支持浙江省制造业高质量发展。截至6月末,已合作浙江省级名单内客户1648户,融资余额640.49亿元。

上半年,浙商银行累计向小微客户纾困60亿元,浙江省内贷款余额达到4661亿,较年初增加593亿,较同期增加261亿元。6月份投放的信贷业务,资金计价成本下调至少50BP。另外,借助数字化赋能,该行运用大数据和互联网技术赋能信贷流程再造,实现在线申请、移动调查、自助提还款、简化续贷操作,满足小微企业“短、小、频、急”的融资需求。截至报告期末,小微贷款在线申请使用率77%,线上提款占比96%。

除此之外,浙商银行深化浙江省首创的“金融顾问”服务,通过“三服务三走进”,充分发挥“政府的金融子弟兵”“企业的金融家庭医生”和“居民的金融理财师”作用,截至6月末,金融顾问已累计走访服务企业超1万家次,为2000多家企业提供各类融资近2600亿元。为助力山区26县建设,该行制定10余个“一县一策”金融支持方案,推出特色“共富贷”产品,授信额度已超过11亿元。

财报显示,该行优化推广“银行+龙头企业+合作社+农户”产业链金融服务模式,支持脱贫地区特色产业发展壮大,主动对接当地农业龙头企业、农村合作社等,做好普惠型涉农贷款业务,提高小农户和新型农业经营主体的融资可得性。截至2022年6月末,浙商银行涉农贷款余额1877.01亿元,较上年末增加152.47亿元,增幅8.84%。

严控新增业务风险,资产质量保持稳定

财报显示,浙商银行实行“审慎、稳健”的风险偏好,坚持“小额、分散”的授信原则,严控新增业务风险,加快存量风险处置,保持资产质量稳定。

截至2022年6月末,不良贷款率1.49%,较上年末下降0.04个百分点;拨备覆盖率185.74%,较上年末上升11.13个百分点,整体资产质量保持稳定。

值得注意的是,浙商银行整体公司贷款和垫款不良余额与不良率实现“双降”,公司贷款和垫款不良余额较上年末减少1.27亿元,降幅为0.77%;公司贷款和垫款不良率1.66%,较上年末下降0.22个百分点。

财报显示,截至2022年6月末,浙商银行的资本充足率为11.75%,一级资本充足率及核心一级资本充足率分别为9.64%和8.04%,均满足监管要求。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号