受权益市场深度回撤的影响,一季度394只公募量化基金平均亏损12.06%、中位数亏损12.47%,仅10只基金收益为正。

各类型量化基金业绩表现分化较大。其中,主动类量化基金表现垫底,一季度该类基金平均下跌13.10%。量化对冲类基金整体波动和回撤较小,一季度平均跌幅为0.96%。在主流指数普遍下跌的大环境下,各主流宽基指数增强基金整体实现了超额收益。

值得关注的是,华商基金旗下亏损超过20%的量化基金占比较高,风控能力或有待加强。

一季度平均下跌12%

截至2022年一季度末,全市场共有394只公募量化基金(初始基金口径),包括229只主动量化产品,140只指数增强产品,25只对冲型产品。

具体来看,随着开年以来市场的持续调整,主动类量化基金整体出现较大回撤,一季度该类基金平均收益率为-13.10%,中位数为-13.43%。量化对冲类基金整体波动和回撤较小,一季度平均收益率为-0.96%,中位数为-0.72%。

图1:2022年一季度各类量化基金业绩表现

主动型量化基金:六成产品亏损超过10% 华商、东吴基金领跌回撤榜

数据显示,主动类量化基金一季度业绩回报首尾相差超过50%,表现分化较大。

图2:2022年一季度主动型量化基金跌幅前10

超六成产品今年一季度亏损超过10个百分点,跌幅前10的基金中包含4只华商基金旗下产品。

东吴阿尔法、华商量化进取、华商新量化的亏损幅度排名前三,重仓高成长、高估值行业或为其业绩不佳的重要原因。

数据显示,一季度电子、新能源板块均经历了较大回撤,成长风格的量化模型整体表现不佳。此外,因食品饮料、国防军工一季度行业整体收益率均处于末位梯队,长信消费量化精选、长信国防军工位于一季度主动类基金跌幅前列。

万家宏观量化择时多策略一季度收益率达到32.89%,净值涨幅位列第一,也为仅有的正收益主动类量化基金。根据2021年年报,其前十大重仓股均为地产、能源相关个股,金地集团、保利发展、万科为其重要持仓。以总市值加权平均计算,今年一季度,申万所有一级行业中,采掘和房地产为涨幅前二板块。

指数增强类基金:中证1000指数增强表现最优 沪深300指数增强表现较弱

指数增强基金跟踪的标的主要包括沪深300、中证500、中证1000、创业板指数等。根据2021年末的基金净值,跟踪中证500的指数增强基金规模最大,达到489.26亿元,跟踪沪深300指数的基金规模次之,为432.43亿元。

基金管理人方面,易方达、富国基金及景顺长城基金规模位列前三,管理规模分别为260.66亿元、169.64亿元、86.89亿元。其中,易方达基金旗下产品规模约占到所有指数类增强产品的五分之一。

图3:各主流宽基指数增强基金表现

2022年一季度市场经历大幅调整,在主流指数普遍下跌的大环境下,各主流宽基指数增强基金整体实现了超额收益,表现优于基准指数。其中,中证1000指数增强基金总体超额收益最高。沪深300指数增强产品在各主流指数增强产品中表现较弱,10只产品跑输指数,包括海富通、西部利得、易方达旗下沪深300指数增强产品。

其他类指数增强基金分化较大,若不考虑2021年四季度成立的基金,浙商港股通中华预期高股息指数增强一季度超额收益位列第一,而银华中证全指医药卫生增强大幅跑输业绩比较基准。

量化对冲基金:整体抵御市场风险能力较强

量化对冲基金头部管理人集中度较高,截至2021年12月31日,量化对冲基金前3大管理人规模占比将近80%。其中,汇添富管理旗下对冲基金净值达266亿元,占所有对冲量化产品规模的58.68%。

此外,存量的25只量化对冲产品,主要以封闭运作期运行,其中封闭运作期为6个月的有2只、3个月的有13只。

量化对冲产品主要通过股指期货或者其他手段来对冲市场的系统性风险,因此具有防御市场大跌风险的特点。一季度A股整体下跌环境下,量化对冲产品波动和回撤较小。数据显示,一季度量化对冲基金最大回撤的平均值为-1.81%,最大回撤的中位数为-1.63%,而主动类量化基金一季度最大回撤均值达到-16.31%。

图4:2022年一季度量化对冲基金业绩表现

具体来看,一季度共有6只量化对冲基金取得正收益,亏损最多的公募量化对冲产品富国绝对收益多策略一季度跌幅为3.32%,最大回撤为-3.34%。

总规模约2500亿元 汇添富、易方达及富国基金管理规模暂领先

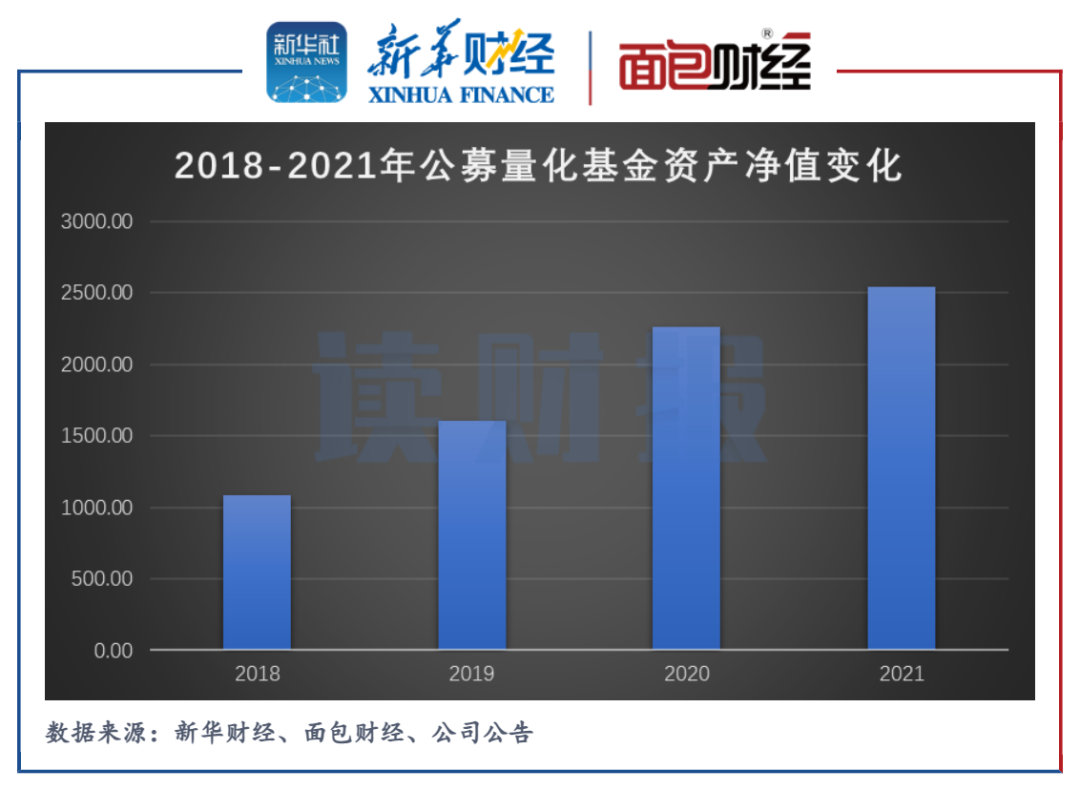

根据2021年年报数据,公募量化产品的总规模达2541.64 亿元。进入2019年以后,公募量化基金迎来较快发展,总规模迅速攀升。2021年以来,量化基金规模增速有所放缓。目前,主动型、指数增强型、对冲型公募产品资产净值分别为809.04亿元、1280.04亿元、452.55亿元。

图5:2018-2021年公募量化基金资产净值变化

行业格局方面,市场存续的100家公募基金公司中,百亿级量化公司共有5家,其中汇添富、易方达及富国基金位列前三。

图6:2022年一季度末量化基金管理规模前10基金公司

从发行数量上看,景顺长城、华泰柏瑞、富国基金等6家公司旗下量化产品均超过10只。从规模分布上看,目前公募量化基金头部效应显著,前十大基金公司管理规模占比达55.80%,前二十大基金公司规模集中度高达75.98%。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号