编者按:

疾风知劲草,弱市之下更能看出基金公司的投资能力和风控水平。

最近几个月,不少新基金面临成立后即大幅亏损的情况,给投资者造成损失。谁家亏的更多?谁家抗风险能力更强?

一些头部基金公司在规模快速扩充的同时,投资和风控能力却未必足够。到底是扩张规模获取更高的管理费收入,还是为投资者带来收益更重要?

面包财经将逐家对主要头部基金公司去年以来新发行的基金进行梳理,定期分类研究各家公司的回撤、投资收益、业绩比较基准对比、风控能力等核心指标。

以下为华夏基金系列研究的首篇。

华夏基金旗下产品华夏ESG可持续投资一年持有A于2月24日和3月4日连续两次公告将延长募集期。叶落知秋,公司面临基金不好卖的难题。

除了受市场整体走弱影响,基金难卖可能也与华夏基金2021年以来较差的业绩表现有关。截至2022年2月28日,在2021年以来新成立的基金中,超过30只基金的亏损幅度大于30%,其中华夏基金占据4只,与博时基金、华泰柏瑞基金并列为“亏损王”。

另一方面,华夏基金的基金资产净值在2021年四季度首次突破万亿元大关。但规模大幅扩张之下,公司2021年以来的整体收益率低于其他万亿规模公募基金公司,而最大回撤指标领先。

华夏基金的投研、风控能力或亟待提升。

华夏基金旗下3只产品公告延长募集期

3月4日,华夏ESG可持续投资一年持有A公告延长募集期。这是今年2月下旬以来该基金第二次公告延长募集期。

伴随市场走弱,基金“亏钱效应”持续发酵,延长募集期甚至发行失败已成为公募基金行业的常态。数据显示,2022年截至2月末,累计48只基金公告延长募集期。按照机构划分来看,华夏基金旗下共有3只基金公告延长募集期,数量位居前列。

图1:2022年1-2月公告延长募集期产品数量排名靠前的基金公司

除了市场整体热度下降影响,基金新产品难卖可能也与华夏基金2021年以来较差的业绩表现有关,投资者选择用脚投票。

4只新基金亏损超三成 与博时、华泰柏瑞并列为“亏损王”

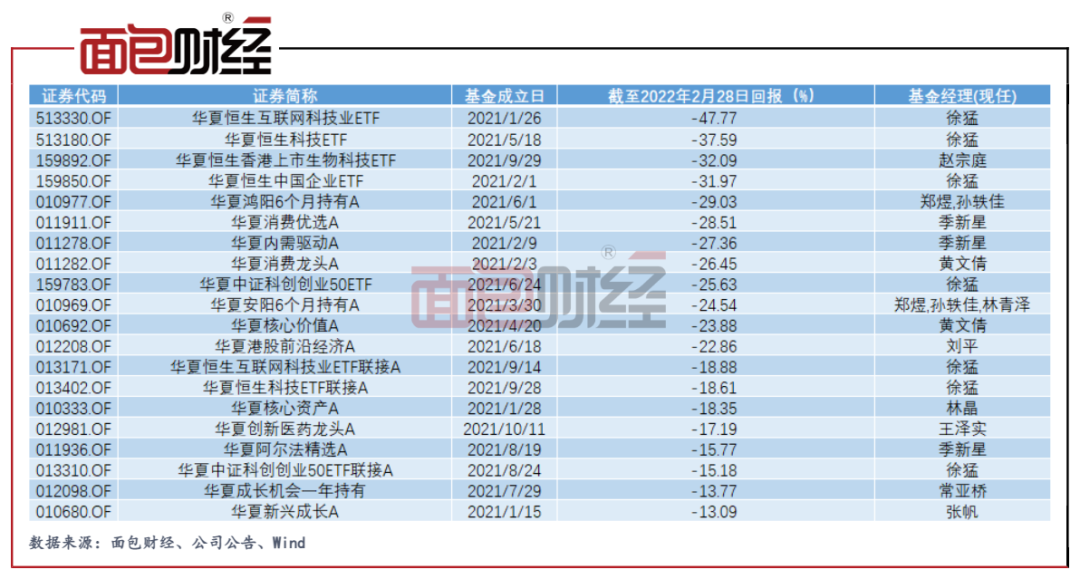

研究发现,2021年以来成立的基金中,截至今年2月28日,超过30只基金(初始基金口径)的亏损幅度大于30%,其中华夏基金占据4只,与博时基金、华泰柏瑞基金并列第一,争当“亏损王”。

华夏恒生互联网科技业ETF、华夏恒生科技ETF是华夏基金旗下2021年新成立的基金中跌幅排名前二的基金,截至2022年2月末的下跌幅度分别为47.77%、37.59%,这两只基金的基金经理均为徐猛。

图2:华夏基金2021年以来成立基金截至2022年2月28日亏损前20名产品

华夏鸿阳6个月持有A在非ETF基金中跌幅第一,截至2月28日下跌29.03%,且明显跑输业绩比较基准。截至2021年末,该基金的资产净值约为44.60亿元,重仓股包括贵州茅台、洋河股份、青岛啤酒、香港交易所、伊利股份等企业。

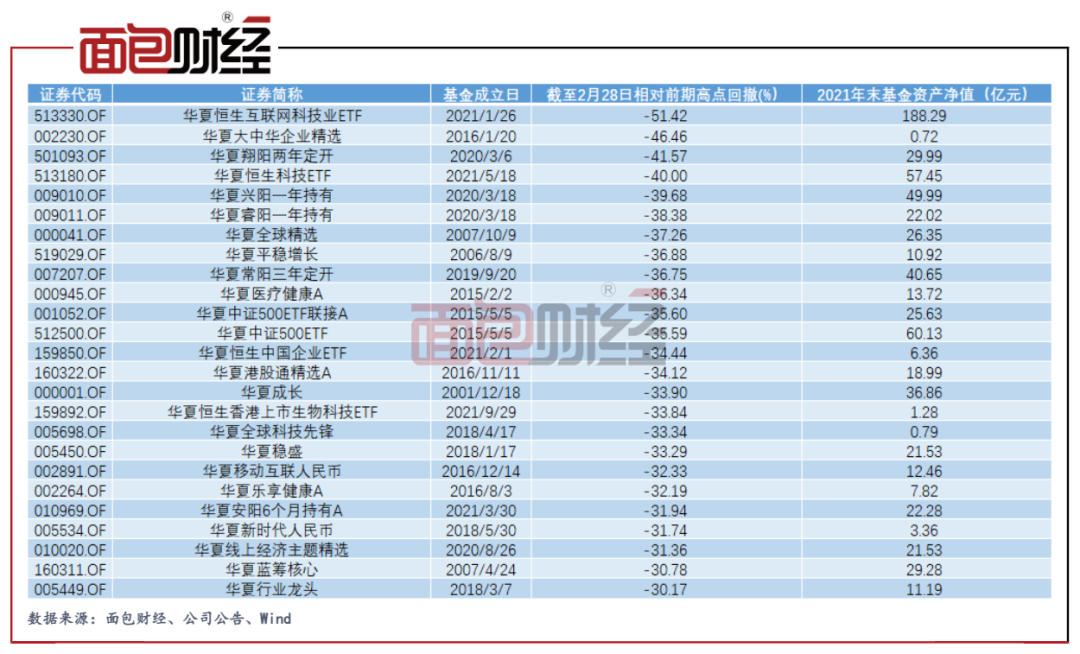

华夏基金旗下的所有基金中(初始基金口径),截至2022年2月底,相对前期高点回撤超过30%的基金共有25只。非ETF基金中,华夏翔阳两年定开、华夏兴阳一年持有、华夏睿阳一年持有等回撤靠前且基金资产净值超过20亿元。

图3:华夏基金旗下截至2022年2月底距离前期高点回撤超过30%的产品

管理规模首破万亿 但收益率、回撤等指标弱于可比公司

华夏基金属于头部公募基金公司之一,中信证券为其第一大股东,持有公司超过六成的股份。2021年四季度时,华夏基金的基金资产净值首次突破万亿元大关,相较2020年底增加约2000亿元,规模仅次于易方达、天弘、广发、南方基金位居行业第五位。如果按照股票型基金的资产净值测算,华夏基金位居国内所有公募基金中的首位。

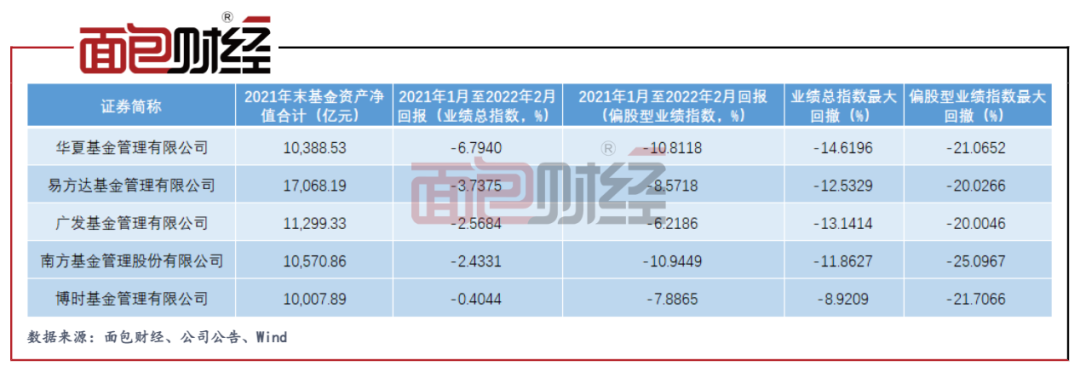

对比万亿规模以上基金公司(天弘基金因货币型基金占比偏高,剔除)2021年1月至2022年2月的整体业绩表现发现,华夏基金的整体收益率低于可比公司,但最大回撤位居首位。

数据显示,华夏基金旗下基金整体下跌6.7940%,跌幅最大。偏股型基金中,华夏基金下跌10.8118%,仅次于南方基金。

从最大回撤指标来看,华夏基金期间整体业绩的最大回撤在可比公司中最高,但偏股型产品业绩的最大回撤低于南方基金和博时基金。

图4:万亿规模基金公司业绩、回撤对比

规模快速扩张后,华夏基金的投研、风控能力或亟需补上短板。(CJT)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号