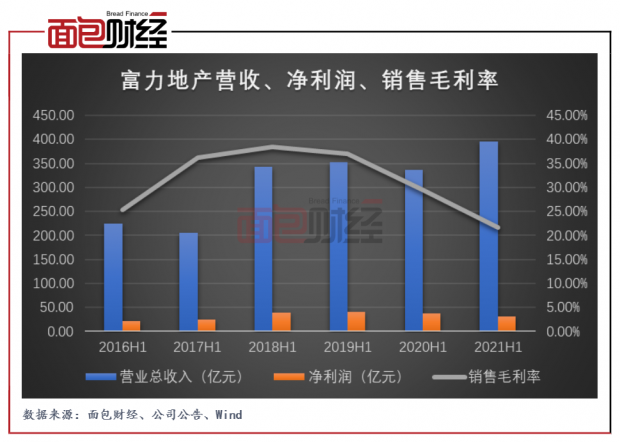

富力地产近期发布2021年中期业绩公告,公司实现营收394.9亿元,同比增加18%;实现归母净利润30.8亿元,同比减少19%。

鉴于公司债务规模较大,今年上半年公司通过高利率优先票据融资,用于偿还一年内到期的中长期债务。加上减少拿地、低价促销加速回款,公司负债指标虽有改善,但仍未脱离三道红线“红档”归类。

昔日地产界“华南五虎”之一 浑身解数走上自救之路

富力地产成立于1994年,经营业务包括房地产开发与销售、商业物业租赁、酒店服务及其他服务。

曾与恒大、碧桂园同在第一梯队的富力地产,在房企排名中接连掉队。亿翰智库发布的《2021年1-7月中国典型房企销售业绩研究报告》数据显示,今年前7个月,富力地产以733.2亿元的销售额(全口径)排名第34位。而在2020年末,富力地产的排名为24位,排名下滑十位。

高负债问题一直困扰着富力地产,2020年末公司负债总额已超过3500亿元,债务规模达到2016年的2倍,资产负债率也在较高水平,常年保持在75%以上。高负债也增加了公司的财务负担,2020年财务费用的总营收占比超过6%,2016年该比率仅为2.37%。

三道红线重压下,公司通过出售资产变现。2020年年报显示,公司出售投资物业及写字楼资产,如富力综合物流园及广州写字楼物业,产生约59亿元的现金。另外,公司通过配售2.57亿股新股,募资净额约达24.98亿港元,用于偿还债务。

除此之外,公司通过减少拿地、低价促销等方式加速回款,降杠杆效果开始显现。2020年,公司累计削减债务约374亿元,经营性现金流实现8年来首次净流入。但“三道红线”警报仍未解除,公司仍处于“红档”阵营。

上半年增收不增利 土地储备进一步减少

2021年上半年,公司合同销售金额达650.8亿元,销售面积约为485.2万平方米,合同销售按销售收入及面积计算分别增长18%及6%。销售金额增长主要由于已售建筑面积及平均售价的同比增加。2021年的销售均价上升至13400元/平方米,主要由于一线及二线城市销售占比较高,包括广州、海南、西安及北京。

由于物业交付面积增多,公司2021年上半年营收较去年同期增加18%至394.9亿元。但交付的物业大部分集中于均价较低的二线及三线城市,且公司采取低价促销营销策略,导致公司当期综合毛利率较去年同期下降7.85个百分点至21.7%、净利润同比下降18.78%至30.8亿元。

值得一提的是,公司曾斥资199亿元从万达购入的酒店业务,不但没能为公司贡献利润,反倒常年亏损。2021年上半年 ,酒店业务收入有所增长,但依旧扭亏失败。数据显示,2021年上半年来自酒店营运的收入同比上升约80%至25亿元,产生期间亏损5.47亿元。

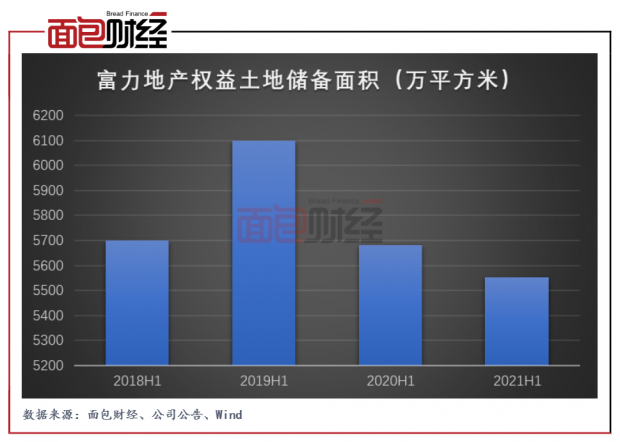

为留存可用流动资金,上半年公司拿地较为谨慎,土地开支仅占协议销售的4%。截至2021年6月30日,富力地产拥有的土地储备总可售面积约为5552万平方米,土储规模连续两年缩减。现有土储中,一二线城市的土地储备约占总量的53%。

“红档”房企有息负债融资受限 借新还旧靠高成本票据

2021年上半年,公司负债规模有所缩减。截至2021年6月30日末,公司负债总额达3318亿元,较去年年底减少184亿元;有息负债余额为1433亿元。其中,一年内到期的有息负债为519.04亿元,同期现金及现金等价物为127.64亿元,受限制现金为160.38亿元,目前货币资金无法覆盖短期债务。

融资方面,公司于今年上半年共获得257亿元融资,融资成本支出下降为15.95亿元,与去年同期相比下降约53%。不过今年上半年,富力地产发行的美元优先票据,票面利率相对较高。公告显示,富力地产间接全资附属公司怡略有限公司先后发布一笔本金5亿美元、利率为11.75%的优先票据;一笔本金3.25亿美元、利率为11.625%的优先票据,两笔票据均用于偿还一年内到期的中长期债务。翻阅资料发现,公司目前存续中的美元债中,利率最高的一笔为2020年11月发行的利率为12.375%的3.6亿美元优先票据,其他美元债利率主要集中在5.75%-9.125%。

公司2021年上半年剔除预收款后的资产负债率为74.9%、净负债率为123.5%、现金短债比为0.55,虽较2020年年底有所改善,但三道红线仍全面踩线,归类为“红档”房企。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号