苏州京浜光电科技股份有限公司(以下简称“京浜光电”或“公司”)的首次公开发行股票招股说明书近日获深交所问询,公司拟于创业板公开发行不超过2932.60万股,预计募集资金7.1亿元,国金证券为其保荐机构。

京浜光电拟将募集资金用于年产3.8亿片光学薄膜滤光片建设项目、光电研发中心建设项目和补充流动资金。

2020年,公司IRCF产品最终应用于小米品牌的比例接近50%,小米基金为公司发行前第二大股东。此外,公司客户集中度较高,一定程度上影响其净利润现金含量和应收账款周转率。

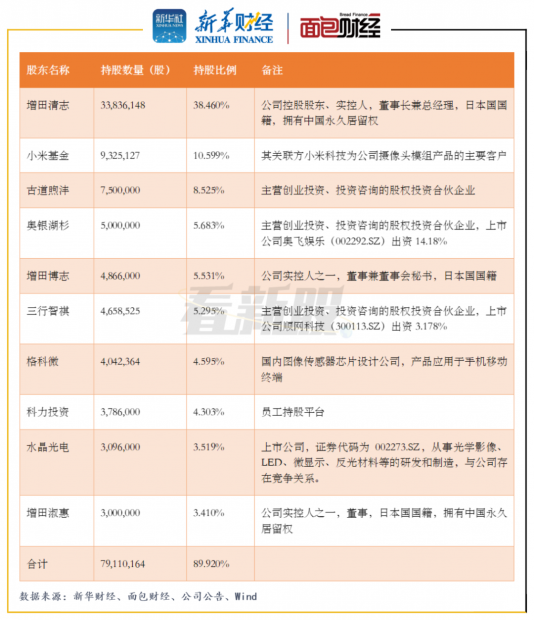

日本籍家族成员控股 小米基金现身第二大股东

京浜光电的控股股东为增田清志,实际控制人为增田清志、增田淑惠夫妇及其儿子增田博志,三人系一致行动人。截至招股说明书签署日,增田清志直接持股京浜光电38.46%,增田淑惠直接持股3.41%,增田博志直接持股5.531%,且三人通过员工持股平台间接控制6.109%的股权,合计三人控制公司53.51%股权。

图1:京浜光电发行前的前十名股东

2018年底,小米基金以1403.36万元接受增田清志所持有的京浜光电4.90%股权(350.84万股),转让价格为4元/股。随后至2020年,在京浜光电增资时,小米基金认购581.6727万元注册资本,增资价格为6.8767元/股。2020年,京浜光电的树脂IRCF最终应用于小米品牌的比例为49.09%,小米已成为公司摄像头模组产品最依赖的品牌。

此外,京浜光电的股票曾于2016年11月29日至2017年10月20日期间在全国中小企业股份转让系统挂牌并公开转让。

业绩增长较快 2020年主要产品价格和毛利率略有下滑

京浜光电的产品主要包括成像类及感光类光学膜元器件、高性能反射膜元器件及导电膜等功能膜元器件。目前,公司树脂IRCF产品贡献的收入占比最高。

2018年至2020年,京浜光电的营收和归母净利润增长较快,年复合增长率分别为57.14%和119.32%。

图2:2018年至2020年京浜光电营收、归母净利润

报告期间,树脂IRCF产品为公司业绩增长点,主要与下游智能手机的镜头升级有关。2018年至2020年,树脂IRCF贡献的收入自3120.19万元增长至18325.37万元,年复合增长率为142.35%。自2019年以来,树脂IRCF贡献的收入占比最大。树脂IRCF 具有“轻薄牢”、光学特性优的特性,树脂是继白玻璃、蓝玻璃后的第三代光学基材。根据Yole数据,2019年智能手机的摄像头出货量为44亿个,预测未来市场的年增速将保持在19%,对树脂IRCF的需求也预计相应增加。

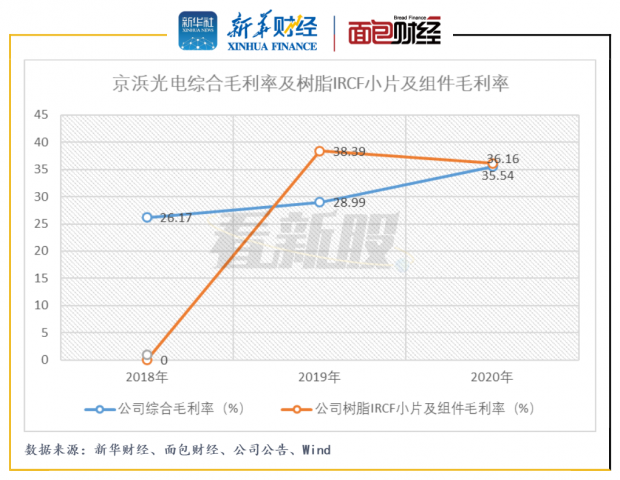

2018年至2020年,京浜光电的综合毛利率有所上升,主要系较高毛利率的树脂IRCF收入占比提升。期间,公司树脂IRCF收入占比自29.25%上升至64.32%,树脂IRCF的加工难度较高,因此单位售价及毛利率均较高。

2020年,树脂IRCF小片及组件的收入占比为44.96%,较去年同期增加27.38个百分点,已成为公司最重要的产品。但当期,该产品的单价为1.87元/片,较去年同期下降4.52%,毛利率为36.16%,同比小幅下降2.23个百分点。

图3:2018年至2020年京浜光电综合毛利率及树脂IRCF小片及组件毛利率

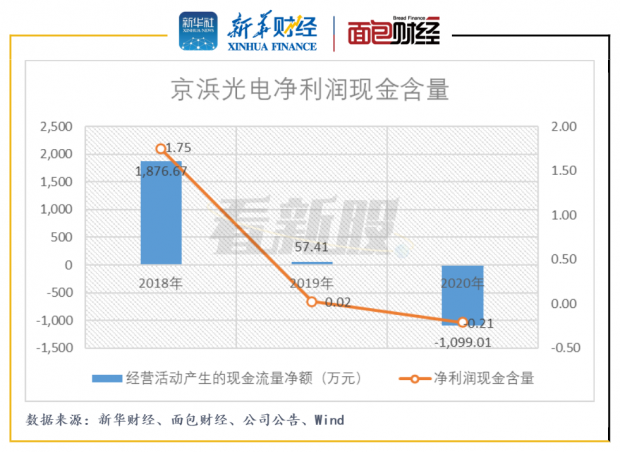

近两年净利润现金含量较低 客户集中度较高

2019年至2020年,京浜光电净利润现金含量较低。自2019年,公司引入国内大客户,市场重心从境外转向境内,信用期相应延长,付款方式从以银行转账结算转为以票据结算为主。近三年,公司应收票据及应收账款的账面价值合计分别为3713.36万元、8314.52万元和15953.15万元,增长较明显。

图4:2018年至2020年京浜光电净利润现金含量

2018年至2020年,公司来自于前五名客户的收入分别为8207.45万元、12492.49万元和21517.11万元,占当期营收的比重分别为70.60%、62.35%和74.96%,客户集中度较高。其中,欧菲光自2019年成为公司大客户,至2020年,京浜光电来自欧菲光的销售收入自2565.09万元增长至10827.71万元。

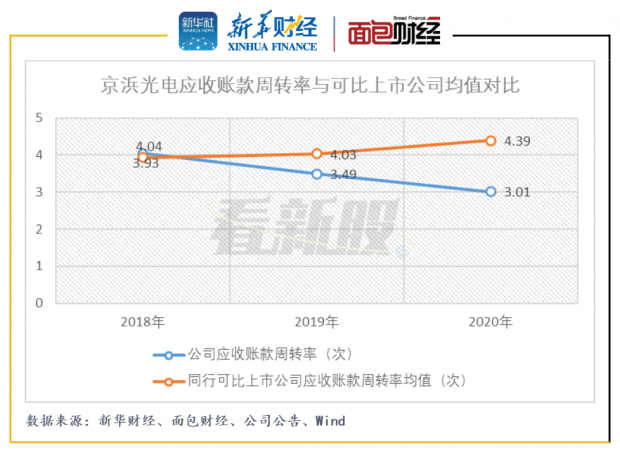

报告期间,公司应收账款周转率下滑,一定程度上与其对大客户的依赖有关。公司对大客户欧菲光、舜宇光学和白金光学的信用期均为月结90天,自2019年引入上述大客户以来,公司应收账款周转率低于同行可比公司均值。

图5:2018年至2020年京浜光电应收账款周转率与可比上市公司均值对比

拟投入募资金额5.3亿元加码扩产

招股书显示,京浜光电本次扣除发行费用后拟募集资金7.1亿元,其中两大建设项目均已通过备案和环评。

图6:京浜光电募集资金投资项目

滤光片建设项目拟在募集资金到位后三年内完成建设,预计新增玻璃滤光片产能2亿片/年,树脂滤光片产能1.8亿片/年。2020年,公司IRCF镀膜工序的产能利用率逾九成,玻璃IRCF和树脂IRCF的年产量分别为1.17亿片和1.52亿片,项目达产后预计产能将大幅扩大。根据公司测算,项目的财务内部收益率(税后)为14.70%,税后投资回收期为6.55年(含建设期)。

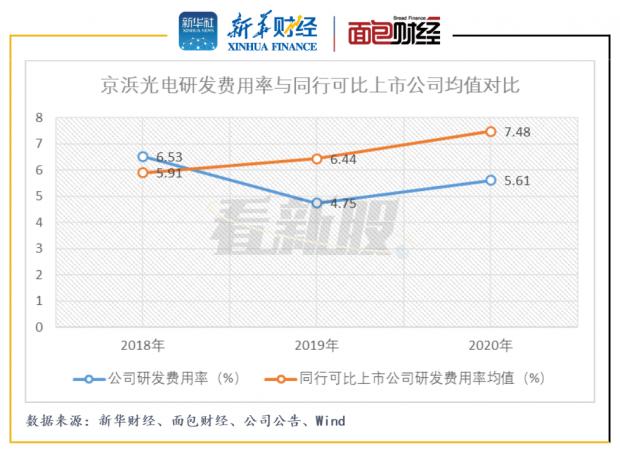

图7:2018年至2020年京浜光电研发费用率与同行可比上市公司均值对比

研发中心建设项目拟在募集资金到位后三年完成建设。公司称该项目的实施将进一步提升公司树脂滤光片的镀膜技术,巩固公司在国内高端光传感器件市场的竞争地位。2019年至2020年,公司研发费用率低于同行公司均值,如研发投入不足,产品迭代能力将减弱,对公司经营业绩将产生不利影响。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号