过去几年,阳光城实现业绩稳步增长。2016年至2020年,公司营业收入年复合增长率达43.10%、归母净利润年复合增长率达43.53%。

研究发现,阳光城业绩持续攀升的一个重要原因是公司凭借前瞻的布局,抓住战略机遇期机会,实现规模快速跃升。公司2018年、2019年的销售额接连突破1000亿元和2000亿元大关。这为公司未来发展提供了拿地、融资、销售等方面的优势。

规模扩大的同时,阳光城2017年便开启控负债、调结构的财务指标优化之路。接下来的几年间,公司的有息债务规模稳步下降,2020年为1060.39亿元,同比下降5.59%。此外,公司2020年还成功实现“三道红线”降档。

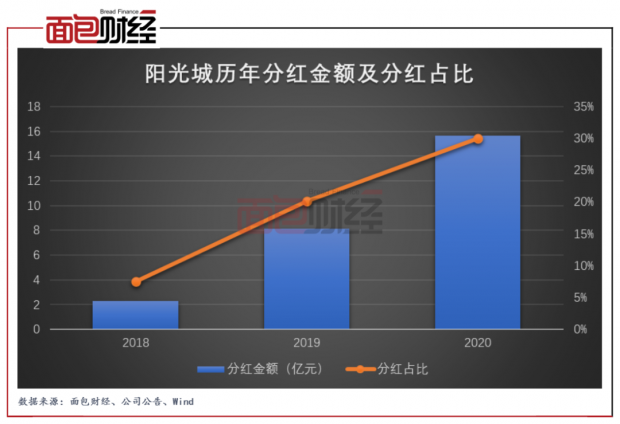

基于较为稳健的财务表现,阳光城持续加大分红力度,2020年分红15.67亿元,营收占比达到三成。

一季度营收利润双增长,过去五年持续稳健增长

2021年一季报显示,阳光城实现营业收入75.23亿元,较上年同期增长12.03%;实现归母净利润4.85亿元,较上年同期增长12.03%。公司业绩实现良好增长。

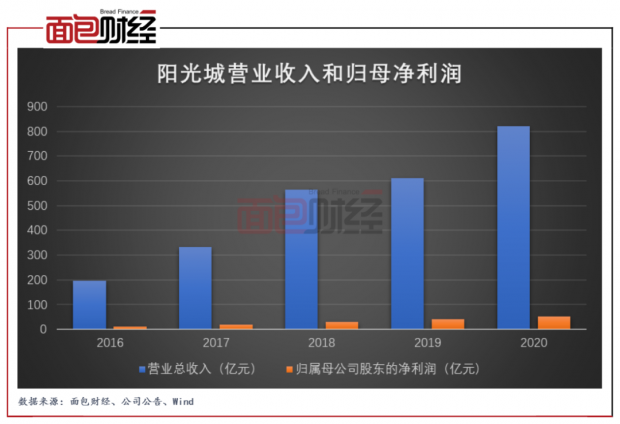

回顾过去五年财务数据,2016年至2020年,公司营业收入由195.98亿元增长至821.71亿元,同比增速分别为-12.43%、69.22%、70.28%、8.11%、34.60%,年复合增长率达43.10%;归母净利润由12.30亿元增长至52.20亿元,同比增速分别为-13.27%、67.63%、46.36%、33.21%、29.85%,年复合增长率达43.53%。

可以看出,在以利润为导向的经营战略下,阳光城的营业收入和净利润均以较快的速度稳健增长。并且,公司净利润的长期平均增长速度超过营业收入,经营战略成效显现。

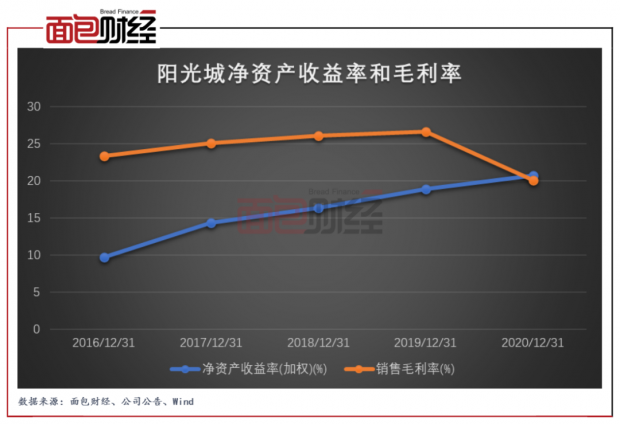

得益于公司业绩的稳步增长,阳光城的加权平均净资产收益率(ROE)也在近几年持续走高。根据财务数据计算,2016年至2020年,公司加权平均净资产收益率(ROE)分别为9.75%、14.33%、16.38%、18.92%、20.76%。2020年度,公司平均每股收益达1.20元,创近年来新高。

基于近些年持续增长的业绩以及较为稳健的财务表现,阳光城不断加大分红力度。财报显示,阳光城的分红金额由2018年2.27亿元上升至2020年15.67亿元,分红比例由7.52%上升至30.01%。

行业利润率中枢下行,阳光城一季度毛利率逆势回升

从盈利能力来看,阳光城2021年一季度期间的毛利率约20.87%,相较于2020年提升0.81个百分点。

在阳光城年报公布之后,曾有人诟病公司业绩快速增长,但盈利能力有所下滑。依据是公司2020年毛利率相较2019年下滑6.5个百分点。

财务数据显示,2016年至2020年,阳光城的毛利率分别为23.31%、25.08%、26.06%、26.58%、20.06%。可以看出,公司毛利率确实于2020年出现一定程度的下滑,但在此之前一直保持着稳步提升趋势。

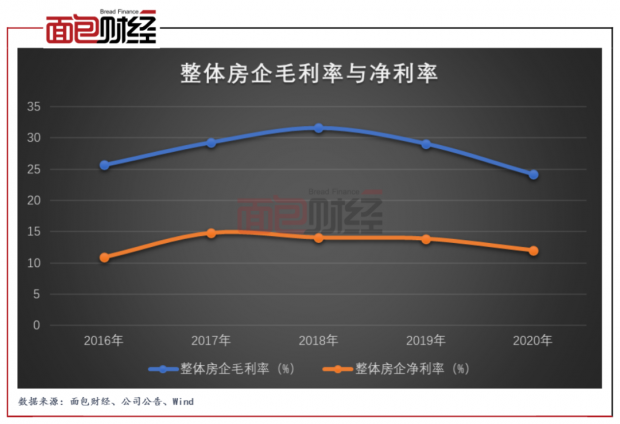

其实仔细分析之后可以发现,阳光城的毛利率下滑并非是个人的竞争优势减弱,而是整个房地产行业的大趋势变化。

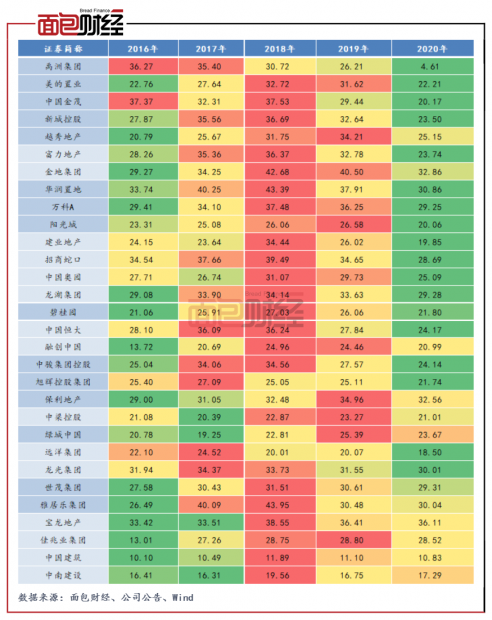

以沪、深、港三大股票交易所主要上市房企为样本,对市值排名前三十的企业(以下统称为“整体房企”)进行统计发现,整体房企报表毛利率从2018年以来逐步下滑:2020年整体房企毛利率为24.20%,较2018年高点下滑7.42个百分点;净利率为12.01%,较2018年下滑2.04个百分点,行业整体利润率中枢下行。

具体来看,在所统计样本中,20家房企报表毛利率在2018年触顶后回落,规模越大特征越为明显。市值1000亿元以上的房企中,除了保利地产报表毛利率在2019年触顶,其他房企均在2018年触顶后回落。

对于房地产行业而言,建安成本、融资成本较为刚性,土地成本则是营业成本中最具弹性的变量,土地价格与房价比值的走势基本可反应项目盈利空间的变化。

2017年,我国重点城市四限政策从紧执行,限购、限售、限价不断扩容,部分省市加码限贷。根据社科院发布的《房地产》蓝皮书数据,2017年我国土地价格与房价比值达到了68%。2018年下半年以来,在“房住不炒”、因城施策的大背景下,房企纷纷采用打折促销等以价换量的营销策略以促进回款,而这基本都反映在2020年的财报中。随着低毛利项目逐步进入结算期,整体房企报表毛利率持续下滑。

在所统计样本中,2020年仅有中南建设毛利率同比出现上升,其他房企毛利率均出现同比下降现象。其中,禹洲集团、美的置业、中国金茂、新城控股、越秀地产、富力地产、金地集团、华润置地、万科A毛利率同比下降幅度较大,均下降超过7个百分点。

稳定的现金流管控,各项指标稳中向好

伴随着业绩稳健增长,阳光城同时也实现了财务指标的优化。

2017年,公司的经营活动现金净流量由负转正之后,一直保持着非常健康的状态。连续四年的经营活动现金净流量分别为88.19亿元、218.31亿元、153.96亿元、213.54亿元。

根据相关数据,公司在经营过程中坚持加强对现金流的管控,保证了稳定的回款率。2018年至2020年,公司平均回款率分别为80.05%、80.20%、80.16%。

另外,阳光城的偿债指标也有明显改善。

截至2020年年末,公司有息负债规模1060.39亿元,同比下降5.59%,其中短期有息债务规模325.24亿元,同比下降3.06%,非银融资占比较去年年末的24.94%继续下降至20.34%,负债规模及结构持续优化。

在资产规模增长,而有息负债规模控中有降的前提条件下,阳光城的融资成本得到有效降低。2016年至2020年,公司的平均融资成本由8.42%降至7.42%。

截至2021年3月31日,公司货币资金458.34亿元,能够全额覆盖短期借款43.28亿元、应付利息13.36亿元、一年内到期的非流动负债226.03亿元,现金状况良好。

战略机遇期实现发展品质提升,2020年“三道红线”成功降档

随着中国城市化进程进入中后期,在“房住不炒”的政策总基调下,房地产行业高速增长的时代或许已经过去。阳光城凭借前瞻的战略判断,抓住战略机遇期,提前实现了规模跃升,这为公司未来拿地、融资、销售等均提供了重要支撑。展望未来,公司这样具备战略、规模和效率优势的房企或将持续处于有利位置。

根据财报披露,阳光城于2017年下半年组建战略管理部门,持续聚焦“规模上台阶、品质树标杆”的战略目标。2018年,公司实现销售额突破千亿,达到1628.56亿元。到了2020年,公司签约销售额进一步增加至2180.11亿元。根据第三方研究机构克尔瑞的数据,公司2020年的销售额排名第18位,稳居行业前列。

2021年前4个月,阳光城销售额延续较快增长趋势,共实现销售641.11亿元,相比2020年同期增长超过四成。

持续增长的销售规模将随着项目结转陆续转化为阳光城的营收和利润。截至2020年末,公司累计拥有土地储备4251.97万平方米,其中一二线城市预计未来可售货值占比75.96%,累计成本地价4366.19万/平方米,相较2020年的销售均价14262元/平方米,地售比较好。这在一定程度上保证了公司未来的盈利水平。

规模扩张的同时,阳光城早在2017年便开始了控负债、调结构的财务指标优化之路,体现了公司战略决策的前瞻性。

3年后的2020年8月,央行、住建部共同在北京召开重点房地产企业座谈会,以期逐步解决房地产行业过热、房企信用风险上升等问题。在本次座谈会中,监管部门首次提出了“三道红线”的管理理念,意在对房地产企业的融资进行进一步的标准化管理。“三道红线”具体指:(1)剔除预收款的资产负债率不得大于70%;(2)净负债率不得大于100%;(3)现金短债比不得小于1倍。同时,根据企业三道红线的触发情况,将房地产企业划分为“红、橙、黄、绿”四档位,针对差异化档位的企业,对其后续融资进行要求。

2020年,阳光城成功实现“三道红线”由橙档降至黄档,持续为未来发展蓄力。截至2020年末,公司净负债率降至94.90%,同比下降43.04个百分点;现金短债比为1.53倍,远超1倍的监管要求。

物业子公司拟分拆上市,未来可期

2021年4月,阳光城董事会审议通过了关于公司拟分拆所属企业上海阳光智博生活服务集团股份有限公司(以下简称“阳光智博”)到香港联交所上市的相关议案。

阳光智博是阳光城的物业子公司,2020年实现营收13.72亿元,归母净利润1.73亿元。截至公告日,阳光城合计持有阳光智博72.39%的股份。由于港股上市物业公司的估值大多显著高于地产母公司,物业子公司上市将有助于增厚母公司资产、降低整体负债率。

值得注意的是, 2020年12月末,阳光城公告控股股东阳光集团或其全资子公司或一致行动人拟增持公司股份不少于总股本的1%、且不超过总股本的2%。截至2021年5月6日,阳光集团及关联方已完成增持2396.21万股,耗资约1.39亿元。

股东增持股份在一定程度上体现了其对阳光城价值的认可。

2020年,阳光城还成功引入泰康人寿及泰康养老成为公司战略投资人,一方面是对公司长期价值的认可,另一方面也有利于公司优化治理结构、实现资源互补。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号