佳兆业集团于2021年3月25日盘后披露了2020年财报。公告显示,公司2020年实现营收557.70亿元,同比增长16.1%;实现归母净利润54.47亿元,同比增长18.6%。公司毛利率整体保持稳定,2020年约为28.5%。

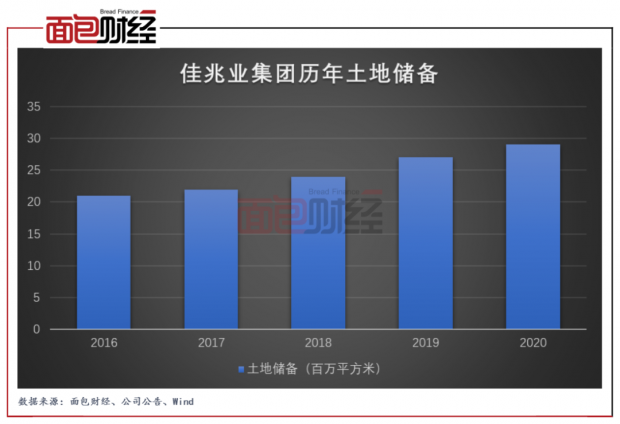

截至2020年末,佳兆业集团累计拥有土地储备28.8百万平方米,其中大湾区占比达到55%。较为充裕且优质的土储有助于公司未来业绩稳定增长。

2020年,佳兆业集团成功实现降杆杆,实现两条红线达标,净资产负债比率(借款总额减现金及现金等价物再除以权益总额)下降至97.9%、现金短债比(现金及现金等价物除以短期借款)增加至1.56倍。值得一提的是,公司期末剔除预收账款的资产负债率(总负债减去预收账款除以总资产减去预收账款)为70.3%,与70%的监管目标已十分接近。

截至2020年末。佳兆业集团账上拥有现金及银行存款471.13亿元,同比增长27.4%。公司计划派发末期股息每股12.0港仙。叠加2020年中期的股息3.0港仙,公司全年累计股息达到15.0港仙每股,同比增长15.38%。

业绩创历史新高 毛利率保持平稳

佳兆业集团成立于1999年,十年后的2009年成功在港交所上市。翻查公司最近五年的业绩表现发现,公司营收、利润均呈稳健增长趋势。数据显示,公司营业收入从2016年177.72亿元上升至2020年557.70亿元,年均复合增速达到33.10%。其中,公司2020年实现营收同比增长16.1%,归母净利润同比增长18.6%至54.47亿元。

佳兆业集团2020年利润增速快于营收增速主要受益于毛利率保持稳定、其他收益及亏损净额减少、费用下降等因素。财报显示,佳兆业集团2020年的毛利率为28.5%,保持在近年来较高水平,这在2020年多家中大型房企出现毛利率骤减、资产减持的背景下较为难得。

佳兆业集团2020年产生的其他收益及亏损净额为3.35亿元,相比2019年同期亏损14.94亿元大幅好转。主要费用中,公司2020年产生销售及市场推广成本20.17亿元、行政开支成本37.30亿元,同比分别增长1.06%和11.32%,均小于同期的营收增速。

截至2020年末,佳兆业集团拥有合同负债497.06亿元,同比增长26.19%。随着未来项目交付,这些合同负债金额将逐步确认为公司营收,这在很大程度上锁定了公司未来的业绩增长。

销售持续增长,行业排名提升

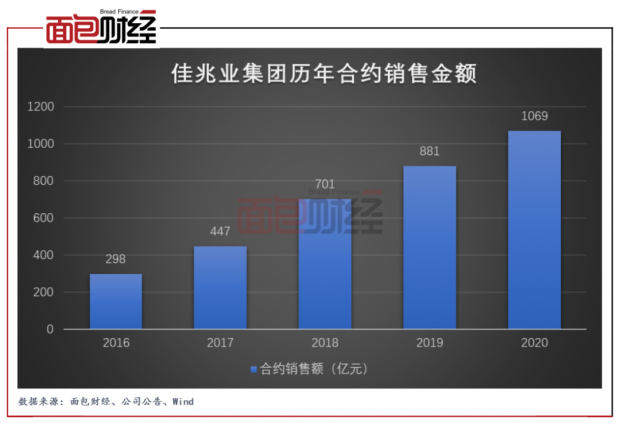

佳兆业集团业绩增长受益于过去几年合约销售额的上升。数据显示,公司合约销售额由2016年298亿元上升至2019年881亿元。2020年,尽管有疫情的影响,公司仍然实现合约销售额稳健增长。

公告显示,公司2020年合约销售额同比增长21.3%至1069亿元;实现合约销售建筑面积616万平方米,同比增长32.8%。根据第三方研究机构克尔瑞的统计,按照合约销售权益金额计算,公司排名全行业第24位,相比2019年上升3位。

佳兆业集团2020年合约销售增长超过行业整体增速的2倍。根据国家统计局数据,2020年全国商品房销售额为17.36万亿元,同比增长8.7%;商品房销售面积为17.61万平方米,同比增长2.6%。

按照销售区域划分,佳兆业集团2020年合约销售额中约58.54%来自于粤港澳大湾区。其次为长三角地区,占比也达到了17.31%。环渤海、西部、中部地区则分别占比10.46%、9.36%和4.33%。

进入2021年以来,佳兆业集团合约销售维持快速增长趋势。公告显示,公司2021年1月和2月分别实现合约销售82.54亿元和92.15亿元,同比分别增长99.5%和259.5%。据了解,佳兆业地产2021年可售货值为1912亿元,这为公司今年销售增长提供了重要保障。

土地储备充足 城市更新领域优势显著

佳兆业集团通过合作开发、招拍挂、收并购以及城市更新等多种方式补充土地储备。公司2020年新获取土地47块,应占计容建筑面积约5.65百万平方米,土地收购权益代价为471.14亿元。按照收购土地权益代价测算,一线城市获得的土储约占全年新增土储的49%;按照应占建筑面积划分,大湾区新增土储占整体新增土储的63%。

拉长时间来看,佳兆业集团的土地储备呈稳步增长趋势。截至2020年末,佳兆业集团在全国51个城市累计拥有217个房地产项目,总土地储备为28.8百万平方米。在这些土地储备中,大湾区土储约15.9百万平方米,占比55%。其中,深圳、广州的土储又达到大湾区总土储的36%。较为充足且优质的土储可以支撑佳兆业集团未来几年的发展,也有利于其持续践行降杠杆战略并为应对市场环境变化提供足够的腾挪空间。

在获取土地储备过程中,佳兆业集团的其中一个优势是城市更新方面的深厚积累。研究佳兆业集团的发展历史可以发现,公司早在1999年便通过成功改造深圳烂尾楼“桂芳园”,奠定了其在城市更新领域的行业地位。2021年3月举办的“2021中国房地产百强企业研究成果发布会”上,佳兆业集团连续三年获得“中国房地产城市更新优秀企业”第1名。

展望未来房地产行业的发展,伴随增速放缓、进入门槛提高,房企要想取得超越行业的增长,需要在拿地、产品开发等方面形成独特的竞争优势。城市更新项目运作有利于佳兆业集团低成本拿地,提升经营利润。

此外,政策层面也有利佳兆业集团城市更新项目的发展。2021年政府报告在关于“全面推进乡村振兴,完善新型城镇化战略”的部分中指出:发展壮大城市群和都市圈,推进以县城为重要载体的城镇化建设,实施城市更新行动,完善住房市场体系和住房保障体系,提升城镇化发展质量。这是城市更新首次写入政府工作报告,该领域未来或迎来更大发展。此外,深圳、广州等大湾区城市2020年也出台了相关政策支持城市更新发展。

截至目前,佳兆业集团城市更新项目储备覆盖深圳、广州、中山、珠海、上海等城市,涉及旧工厂、烂尾楼、旧城镇等领域。2020年,公司成功转化位于香港、深圳、广州等城市在内的9个城市更新项目,转化建筑面积约1.8百万平方米,转化货值640亿元。按照2020年新增土地的权益代价测算,佳兆业集团当年通过城市更新供应的土地占比已达到29%。

两条红线达标 账上现金较为充足

2020年8月,央行、住建部共同在北京召开重点房地产企业座谈会,首次提出了“三道红线”的管理理念,意在对房地产企业的融资进行进一步的标准化管理,在预防行业系统性风险的同时,为“房住不炒”的管理目标搭建有效的落地路径。“三道红线”具体指:(1)剔除预收款的资产负债率不得大于70%;(2)净负债率不得大于100%;(3)现金短债比不得小于1倍。同时,根据企业三道红线的触发情况,将房地产企业划分为“红、橙、黄、绿”四档位,针对差异化档位的企业,对其后续融资进行要求。

佳兆业集团在2020年成功实施去杠杆,实现两条红线达标,另一条接近达标。公告显示,公司截至2020年末的净资产负债比率下降至97.9%、现金短债比增加至1.56倍,均已达到监管要求。此外,公司剔除预收账款的资产负债率为70.3%,相较2019年同期减少5.6个百分点,且已接近70%的监管目标。

2020年,佳兆业集团还通过多种渠道融资,实现债务结构优化、融资成本下降。公告显示,公司2020年成功发行包括ABS、ABN在内的资产支持专项计划共26亿元。全年境外新增借款融资成本同比下降逾200个基点。

截至2020年末,佳兆业集团账上拥有现金及银行存款471.13亿元,同比增长27.4%;速动比率、流动比率分别为2.0倍和1.8倍,短期偿债压力较小。佳兆业集团计划派发末期股息每股12.0港仙,2020年整体派息额度增加至每股15.0港仙,相比2019年增长15.38%。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号