8月21日,雅居乐集团发布2020年上半年业绩报告。虽然受疫情等不利因素影响,雅居乐上半年业绩却逆市增长,超出市场预期。

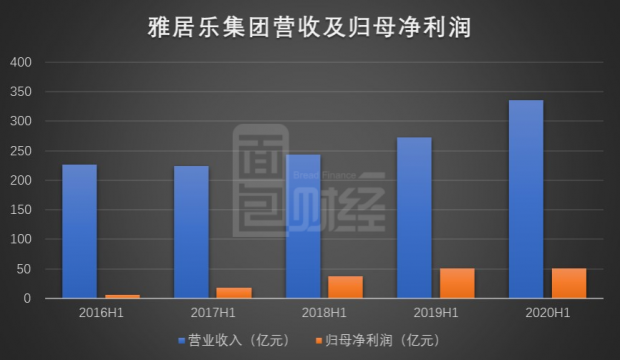

业绩报告显示,上半年雅居乐实现营收335.27亿元,同比增长23.7%;股东应占核心净利润53.06亿元,同比增长32.9%。

利润额与利润率同步提升。报告期内,雅居乐集团实现毛利115.20亿元,同比增长40.2%;整体毛利率34.4%,较去年同期上升4.1个百分点;核心净利润65.18亿元,同比增长35.6%;核心净利率19.4%,较去年同期上升1.7个百分点。

负债率明显降低。报告期末,雅居乐集团资产负债率为76.26%,净负债率73.30%,同比下降8个百分点,较2019年末下降9.5个百分点。

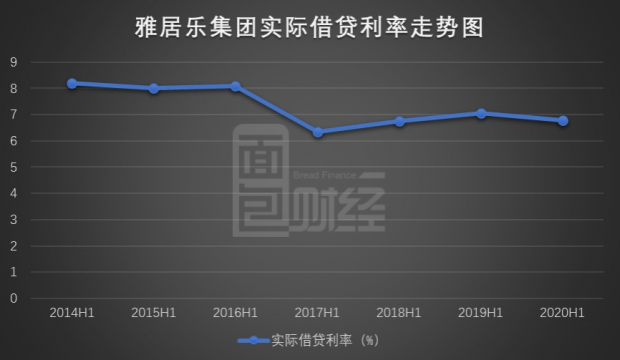

借贷成本继续下行。上半年公司实际借贷利率6.78%,较2019年下降0.28个百分点。

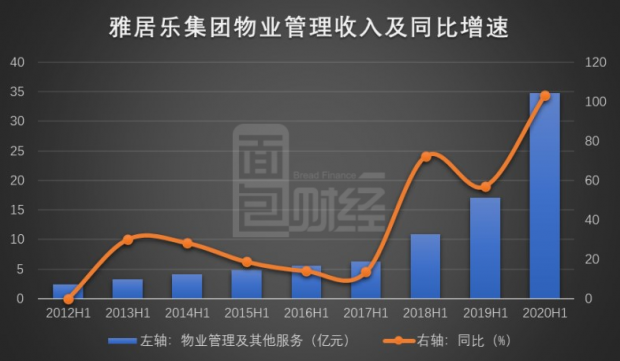

多元化方面,上半年物业等非房板块业务占比持续提升。信息显示,上半年来自物业、环保、商业等多元化业务营收为42.17亿,同比增加74%,毛利润为12.31亿,同比增加41%,营收占比进一步提升至12.6%,较2019年同期增加3.6%。

营收利润同比双升,低地货比带来高毛利率

尽管进入2020年以来,全球经济遭遇了新冠疫情的剧烈冲击,房地产行业承压,雅居乐集团仍逆势而上,在营收、利润均实现同比上升的同时,毛利率进一步提升。

上半年,雅居乐集团实现毛利115.2亿元,较去年同期增长40.2%;整体毛利率34.4%,较去年同期上升4.1个百分点,连续三年维持在30%以上的高位区间。

截至2020年8月27日,在已公布中报的主要上市民营房企中,雅居乐集团整体毛利率位居前列。

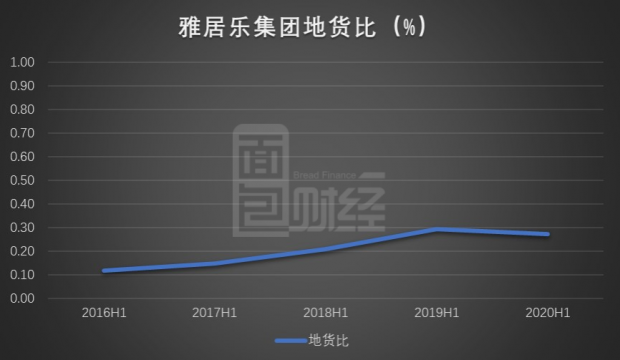

雅居乐集团能维持高毛利水平,主要的原因是总体拿地成本较低、公司管理效率提升、成本控制得当;同时,高品质的产品和品牌效应又能带来较高的溢价。

由此,即便是过去几年土地市场溢价率维持高位,雅居乐集团仍然能保持合理的地货比(楼面价/销售均价)。回顾近五年来的数据,集团拿地对应楼面地价均低于4500元每平方米,地货比始终保持在30%以下。

从业绩报告披露的数据来看,未来,雅居乐集团高毛利优势有望延续。今年上半年,集团新增土地储备375万平方米,总拿地金额139亿元,对应平均土地成本约3718元每平方米,同比下降11.48%。报告期内地货比为27%,同比下降2个百分点。

物业管理业务的大幅增长是推升集团营收和经营利润的另外一个重要因素。报告期内,雅居乐集团来自物业管理的收入为31.77亿元,较2019年同期的15.05亿元上升111.1%。物业管理的经营利润为7.19亿元,较2019年同期的5.92亿元上升21.5%。

净负债率显著下降,融资成本存进一步下降空间

今年上半年,雅居乐集团的负债率同比环比均有明显的下降。

截至2020年6月30日,集团净负债率73.30%,同比下降8个百分点,相对2019年末下降9.5个百分点。

融资成本也一定程度的下降。2020年上半年集团实际借贷利率为6.78%,较2019年同期的7.06%有一定程度下降。

如下图所示,从过去几年的总体趋势来看,雅居乐融资成本呈比较明显的下降趋势。

融资方式优化有可能会进一步降低融资成本。报告期内,雅居乐集团发行了于2025年到期5亿美元5.75%的优先票据,票面利率明显低于过去几年的综合融资成本。

除了美元债外,雅居乐还通过综合融资成本较低的优先票据、以及境内公司债券、商业物业资产支持证劵及资产支持证券等金融工具扩充融资渠道。

在国内整体利率走低的大背景下,叠加融资渠道优化,集团融资成本存在进一步下降的空间。截至2020年6月30日,雅居乐总现金及银行存款为464.07亿元,现金储备较为充足。

资产负债表显示未来业绩增长可期

截至2020年6月30日,雅居乐合同负债421.22亿元,同比增长15.03%,上升8个百分点。

对于房企而言“合同负债”虽然在财务报表上体现为“负债”,但往往被看成是未来营收和利润的蓄水池。房企的“合同负债”,对应的主要是已经签约销售但是尚不满足收入结算条件的房屋。此前,一般被记为预收款。

随着会计准则调整,目前大部分房企已经将预收款计入“合同负债”,雅居乐也是遵照会计准则进行了相应的调整。随着房屋交付,未来“合同负债”将逐步转化为报表上的营收和利润,有效保障未来业绩增长。

土地储备充足,将受益于大湾区及长三角一体化红利

从业绩报告的信息分析,雅居乐集团的土地储备在区域分布上较为广泛均衡,在粤港澳大湾区和长三角等经济发达地区又有重点布局。这一方面可以分散风险,又可以享受湾区和长三角一体化带来的红利。

公开信息显示,雅居乐集团的土地储备分布于华南区域、华东区域、西部区域、华中区域、海南及云南区域、东北区域、华北区域、香港及海外,对应楼面平均地价为每平方米3521元,土地成本价格具备明显的竞争力。

截至2020年上半年,雅居乐集团于粤港澳大湾区拥有达1311万平方米的土地储备,占整体土地储备的24.7%。

随著中央政府对粤港澳大湾区建设推动了具体的实施意见及行动计划,公司有望将受惠于该区巨大的未来发展潜力。

此外,公司于长三角拥有达708万平方米的土地储备,占整体土地储备的13.3%,累计开发项目超过50个,未来持续拓展长三角的市场占有率,将有利于维持公司收入的稳定性。

雅生活:在管面积持续扩容,净利润率业内领先

作为雅居乐多元化版图的重要组成部分,2018年,雅居乐集团将旗下物业板块雅生活服务分拆上市。雅生活是专注于中高端物业的物业管理服务供货商。2017年6月,公司收购了绿地物业,并于2017年8月引入绿地控股作为公司的战略股东之一。

2020年1-6月,雅生活实现营收40.02亿元,同比增长78.59%;毛利及营业利润分别为12.75亿元和11.4亿元,分别同比增加53.8%及52.61%。

期末在管面积及合约面积(不含咨询顾问面积)分别为353.4百万平方米及491.3百万平方米。若计入新中民物业、参股公司及咨询顾问面积,雅生活在管面积已超5.48亿㎡,合约面积超6.87亿㎡。

受益于在管面积的迅速扩容,报告期内,雅生活内实现毛利12.75亿元,较去年同期增长53.8%;整体毛利率31.87%,自上市以来一直维持30%以上的高毛利率水平。

报告期内,雅生活净利润率达到21.79%。截至2020年8月28日,在已公布中报的内地物业企业中,雅生活净利率排名首位。

雅城拟分拆上市,价值或迎重估契机

2020年6月24日,雅居乐集团公布建议分拆其附属公司雅城的股份在香港联交所主板独立上市。待上市完成后,雅居乐集团仍将拥有雅城不少于50%权益。

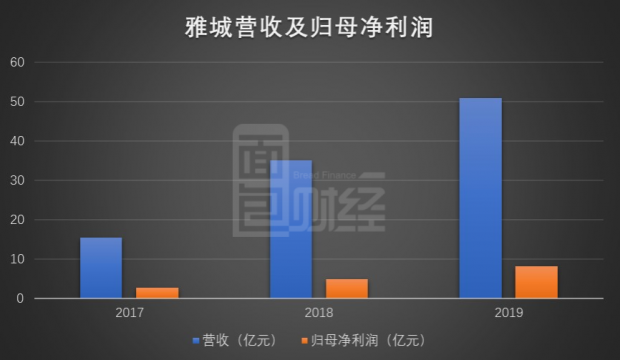

雅城主要从事提供绿色生态景观服务及智慧装饰家居服务。2019年,雅城实现营收50.93亿元,同比增加45.41%,三年复合增长率81.4%;净利润8.23亿元,同比增长67.8%,三年复合增速76.3%。

根据弗若斯特沙利文的资料,在中国同时提供绿色生态景观及室内装饰服务的公司中,按于2019年在该两个业务分部产生的总收入计,雅城排名第四。

截至2019年底,雅城业务分布于中国27个省份中119个城市,在其中24个省份的84个城市有599个总占地面积约为3510万平方米的进行中的绿色生态景观项目。

2019年,雅城实现毛利13.01亿元,同比增长59.63%;毛利率25.55%,同比增长2.32个百分点。

2018年,雅生活服务分拆上市后股价表现强劲,从上市首日至今,涨幅超过300%,当前总市值接近520亿港元。雅城近年来同样快速增长。市场期待本次分拆后,雅城有望复制雅生活的强劲走势。

进入2020年以来,受到新冠疫情冲击,港股大盘表现不佳。相比之下,雅居乐集团股价走势明显强于恒指和房地产板块主要指数,但当前估值水平仍然不高,市净率仅0.8倍左右。业内预计,强劲的业绩以及雅城分拆上市,或许为雅居乐集团迎来价值重估的契机。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号