今年以来,银行股跑输大盘。

截至6月11日收盘,申万银行指数较年初下跌了14.34%,同一时间区间内,上证综指仅下跌了5.33%,深证成指则上涨了5.68%。

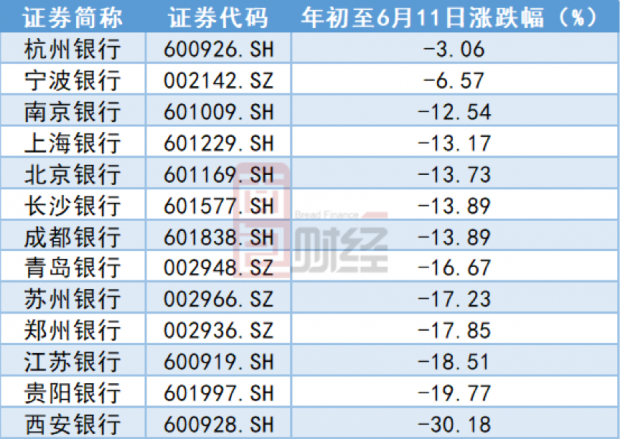

城商行的下跌更为明显,年初至6月11日,13家上市城商行的股价均出现下跌,其中多数城商行下跌超过10%。

资本市场上,风险可能是涨出来的,机会则可能是跌出来的。随着股价下跌,银行股估值水平下移,普遍大幅破净。相应的,股息率大幅抬升,以2019年的分红水平测算,不少银行当前的股息率已经超过4%。

在整体利率走低的市场背景下,业绩稳健、高股息率的银行股,尤其是整体跌幅更明显的城商行,是否已经跌成了价值洼地?

以城商行中的龙头公司——上海银行为例。

分红稳定:年度分红超56亿,股息率升高

截至6月11日收盘,A股36家上市银行中有32家股价跌破净资产,城商行中有12家破净。上海银行市净率0.72倍,市盈率(TTM)5.71倍,均略低于上市银行的中位数。

相应的,上海银行当前的股息率与其他高分红银行股一样,处于高位。截至6月11日,以2019年度报告期分红数据计算,上海银行的股息率达到4.85%。这一分红率已经远超央行三年期存款基准利率,甚至明显超过大部分低风险的银行理财产品预期收益率。

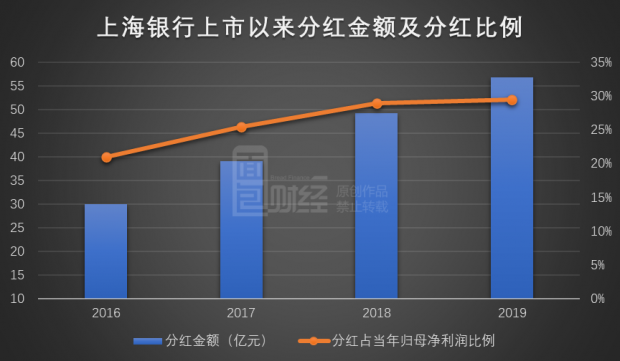

除了股价下行之外,上海银行股息率抬升,一个重要的原因是自上市以来分红比例及分红金额逐年增加。

翻查年报数据发现,2016年至2019年,上海银行分红金额由30.02亿元增长至56.83亿元,现金分红占当年归母净利润比例由20.98%上升至29.51%。

上海银行分红金额及分红率上升,具有一定行业普遍性。

翻查各家上市城商行财报,2019年度合计现金分红超过300亿元。按照6月11日收盘价计算,股息率的算数平均值约为4.07%,相当于央行两年期定期存款基准利率的两倍。

限售股解禁不减持,主要股东反而持续增持

市场此前对于上海银行的一个担心是重要股东限售股解禁,可能带来二级市场的抛压。但从实际情况来看,主要股东不仅没有减持行为,反而持续大额增持。

2020年6月初,上海银行发布首次公开发行限售股上市流通公告。

公告显示,上海银行本次解禁股份为上港集团和桑坦德银行,2名股东均参与该行第五次增资扩股时认购股份,五年锁定期满后上市流通,合计3.34亿股,占该行总股本比例为2.35%。

梳理公开信息,股份解禁之后不仅没有减持,两名主要股东此前均斥资大幅增持上海银行股票。

数据显示,2018年5月以来,上港集团累计增持超过22.9亿元,持股比例由6.48%上升至8.30%,桑坦德银行累计增持超过7700万元,持股比例由6.48%增长至6.54%。

同时,2019年下半年,上海银行另一名持股5%以上的主要股东联和投资也累计增持了6463.89万股,累计增持金额约59963.79万元,持股比例上升至13.84%。季报显示,今年一季度联合投资又增持了约7749万股,按季末收盘价计算,增持金额约6.4亿元。

除此之外,定期报告显示,上海银行另一主要股东TCL集团持股比例从2019年6月末的4.99%增持到2020年一季末的5.33%,约增持4830万股,按季末收盘价测算,增持金额约4亿元。

根据相关公告,除了根据稳定股价措施实施增持外,大股东主动增持的原因是基于对上海银行未来发展前景的信心和对其长期投资价值的认同。这得到了上海银行经营数据的验证。

人均创利能力位居首位,资产质量保持稳定

2019年上海银行实现营业收入498亿元,同比增长13.47%,实现净利润202.98亿元,同比增长12.55%。

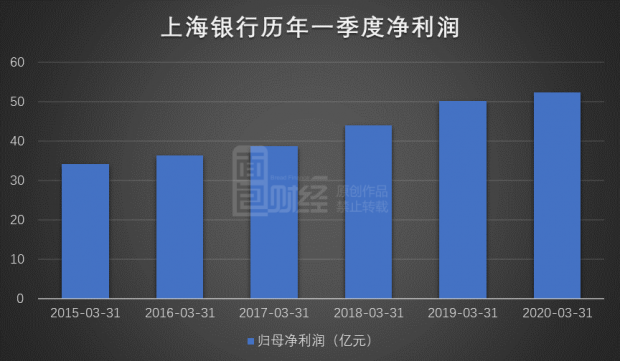

2020年一季度,在受到疫情影响的背景下,业绩仍有所增长。实现营业收入130.86亿元,较上年同期增长0.54%。实现归母净利润52.37亿元,较同期增长4.34%。

从年度人均创收来看,该行人均净利润(归母净利润/员工人数)159.84万元,排在上市银行首位,人均营收(营业总收入/员工人数)也排在前三位。

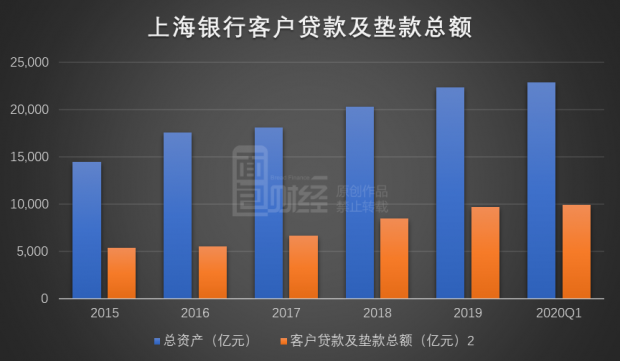

资产规模保持适度增长。截至2020年一季末,上海银行总资产达2.29万亿,较上年末增长2.20%,客户贷款和垫款总额为9923.62亿元,较上年末增加198.57亿元,增幅为2.04%。

在资产规模持续增长的同时,上海银行通过优化资产负债结构,其成本收入比持续下降,资产质量则保持稳定。

截至2019年末,该行成本收入比为19.98%,较上年末下降0.54个百分点,成为成本收入比最低的上市银行。一季报显示,上海银行不良率为1.18%,与上年末基本持平,资产质量保持稳定。

拨备覆盖率充足,未来或存利润释放空间

近五年上海银行的拨备覆盖率整体保持增长趋势,2018年以来更是保持在300%以上。

2020年一季报显示,上海银行拨备覆盖率达336.84%,基本与上年持平。与其他上市城商行相比,上海银行的拨备覆盖率处于相对高位。

对于拨备覆盖率比较高并且资产质量较为稳定的城商行而言,存在一定释放利润的空间。

根据证券日报的报道,2020年4月21日,国常会确定,将中小银行拨备覆盖率监管要求阶段性下调20个百分点,释放更多信贷资源,提高服务小微企业能力。

结合2019年9月财政部发布的《金融企业财务规则(征求意见稿)》相关说明,监管部门此前已经提出对大幅超提准备金将予以规范。

在这样的背景下,包括上海银行在内的一些拨备覆盖率比较高的上市银行,在不考虑其他因素影响的情况下,未来或许存在通过降低拨备进一步释放利润的空间。

最近银行理财产品预期收益率下行明显,不少净值型银行理财产品甚至出现浮亏。到底是买银行的股票还是买银行的理财产品?对于很多投资者而言,是一个相当值得思量的问题。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号