科创板市值排名靠前的华润微日前披露2019年年报及2020年一季报。

受行业景气度进入周期底部和年度生产线集中检修影响,华润微2019年营收及利润同比分别下降8.42%及6.68%。

2020年一季度,公司营收恢复上涨,毛利率提升,归母净利润达1.14亿元,同比大增450.35%。

公司一季度利润同比大幅增长,主要系年度检修通常在一季度进行,而公司2019年进行了比往年更大规模、时间更长的产线年度检修,2019年一季度归母净利润仅2065.2万元。

国内最大的功率器件厂商

根据招股书,华润微是华润集团半导体投资运营平台,先后整合了华科电子、中国华晶、上华科技等半导体企业,是国内最大的功率器件厂商。

公司采用IDM经营模式,即包括芯片设计、晶圆制造、封装测试等全部或主要业务环节。

公司主要的毛利贡献来自于功率半导体产品和晶圆制造业务。2019年上半年,功率半导体产品及晶圆制造业务贡献的毛利占主营业务毛利的比例分别为51.05%及29.11%。

功率半导体是电子装置中电能转换与电路控制的核心,主要用于电压、频率、直流交流转换等功能。功率 IC、IGBT、MOSFET、二极管是四种运用较为广泛的功率半导体产品。

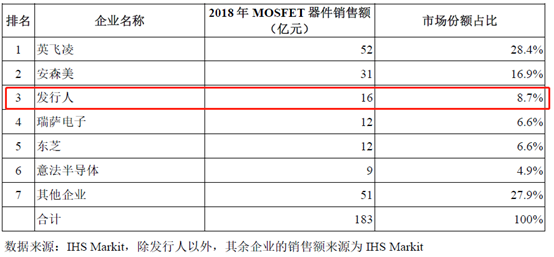

其中,MOSFET是华润微最主要的产品。根据IHS Markit的统计,以销售额计,公司在中国MOSFET市场中排名第三,仅次于英飞凌与安森美两家国际企业,是中国最大的MOSFET厂商。

图1:华润微招股书中披露的2018年度中国MOSFET销售额与市场份额占比

行业周期底部加大检修,年度利润下滑

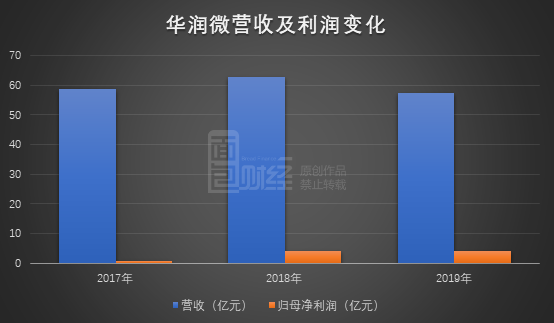

2019年,华润微营收57.43亿元,同比下降8.42%;归母净利润4.01亿元,同比下降6.68%。

图2:华润微营收及利润变化(2017-2019年)

扣除政府补助等非经常性损益,公司2019年扣非后归母净利润2.06亿元,同比下降35.97%,降幅要大于营收。公司扣非后利润下滑主要系受行业景气度下滑及年度检修影响,营业收入和毛利率均下降的影响所致。

从成本构成看,2019年,公司营业成本43.92亿元,同比减少6.14%,其中维护金额4.34亿元,同比增加54.02%。营业成本降幅小于营收降幅,导致毛利率下滑,公司2019年度毛利率22.84%,同比下滑2.37个百分点。

一季度业绩回升

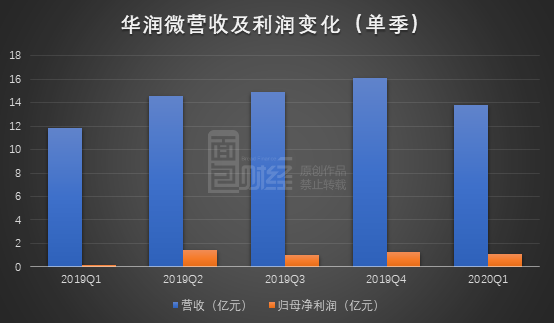

2020年一季度,公司营收13.82亿元,同比增长16.53%;归母净利润1.14亿元,同比增长450.35%;扣非后归母净利润9004.97万元,同比增长292.16%。

图3:华润微单季营收及利润变化(2019Q1-2020Q1)

根据招股书,公司在每年一季度,会利用春节假期进行年度检修,使得春节期间的产量会受到一定影响,导致公司一季度收入较其他季度相对较低。

而2019年公司选择在周期底部进行了比往年更大规模、时间更长的产线年度检修, 2019年一季度归母净利润2065.2万元,在全年利润中占比仅为5.15%。营业收入增长、毛利率提升外,上年同期基数相对较低,或是影响公司利润变化幅度较大的重要因素。

一季度,公司毛利率24.92%,较2019年增加2.08个百分点,不过还未恢复至2018年25.2%水平。

折旧年限到期降低成本

公司属于资本密集型和技术密集型产业,对于设备和技术的投资较大,从而导致固定资产较大,尤其是“制造及服务”板块中的晶圆制造、封装测试、掩模制造及其他。

数据显示,2017年末、2018年末及2019年6月末,华润微固定资产净值分别为42.26亿元、38.98亿元、36.72亿元,在总资产中的占比分别为43.36%、39.02%及38.53%。根据行业惯例,公司对于产线设备的折旧年限通常为5-10年,每年折旧摊销的金额较高,折旧主要计入营业成本。

近年来,由于部分产线设备的折旧年限到期,公司折旧金额及折旧占比呈下降趋势。2017年、2018年及2019年上半年,公司折旧分别为13.09亿元、9.15亿元及3.58亿元,占当期营业收入比例分别为22.28%、14.60%及13.54%。

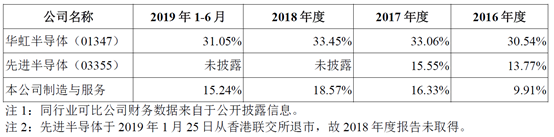

不过,与同行业的华虹半导体相比,公司固定资产成新率相对较高,折旧金额相对较高,“制造及服务”板块毛利率较低。

2018年度及2019年上半年,华润微“制造及服务”毛利率分别为18.57%及15.24%,华虹半导体同期毛利率分别为33.45%及31.05%。

图4:华润微“制造及服务”板块毛利率与同行业对比

2017年末、2018年末及2019年6月末,华润微固定资产成新率分别为29.50%、26.51%及24.78%。2017年末和2018年末,华虹半导体固定资产成新率分别为16.95%、17.93%。

随着旧生产线机器设备逐渐到达折旧年限,华润微固定资产成新率逐年下降,折旧成本降低,或释放毛利率空间。长期来看,随着公司IPO次募集投资项目的实施,以及其他可能的资本性支出发生,会导致固定资产规模增加,相关固定资产折旧费用的增加会对公司经营业绩带来直接影响。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号