在港股上市并已经在A股提交上市申请的重庆银行()此前发布了年度业绩。

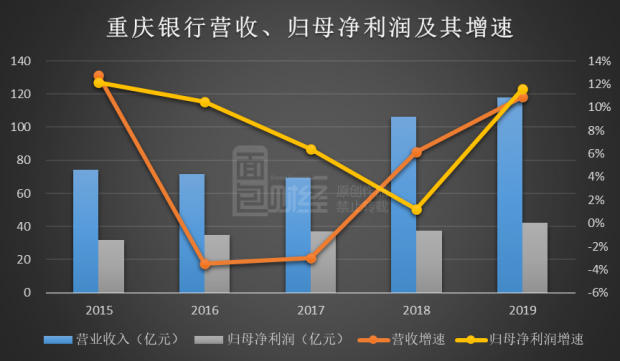

2019年,重庆银行实现营业收入117.91亿元,同比增长10.92%;实现归母净利润42.07亿元,同比增长11.61%。增幅均创近四年来新高。

与此同时,该行核心一级资本充足率最近3年持续低于9%。虽然满足监管要求,但在上市银行中处于偏低水平。

2013年,重庆银行在港股IPO,募集资金34.81亿元;2015年,H股配售,募资28.56亿元。两次股权融资合计募资63.37亿元,全部用于补充资本金。2018年,重庆银行披露A股招股书,拟募集资金用于充实核心一级资本。

为何大额募资之后,重庆银行核心一级资本充足率仍然处于低位?如果成功回归A股,重庆银行的资本充足率压力,是否能从根本上消除?

这很大程度上,取决于该行的资产结构、收入结构和未来的发展模式。翻查财报,重庆银行此前的营收和利润增长,更多来源于资产规模的扩张,资本消耗较高。如何改善收入结构,发展资本占用较少的业务,是重庆银行面临的关键问题。

需要注意的一点,重庆银行的内资法人股东中有六成以上国资成份,按照相关规定,IPO发行定价不能低于每股净资产。而截至4月7日收盘,重庆银行的股价为人民币3.55元/股,PB为0.34。

在当前的市场环境下,即便监管部门放行,重庆银行的回A之路也并非坦途。如果不能有效提振市场信心,A股和H股之间过大的差价,可能会是重庆银行A股IPO不小的障碍。

核心一级资本充足率承压

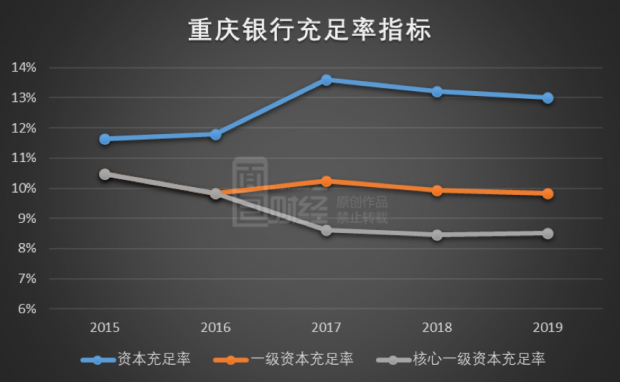

年报数据显示,截至2019年末,重庆银行资本充足率为13%,较2018年末下降0.21个百分点;一级资本充足率为9.82%,较2018年末下降0.12个百分点;核心一级资本充足率为8.51%,较2018年末上升0.04个百分点。

回顾往年数据,重庆银行的资本充足率和一级资本充足率自2017年起便已有下滑趋势,核心一级资本充足率在2015年至2018年期间连续降低。

2019年,重庆银行的核心一级资本充足率小幅回升。虽然满足宏观审慎体系下对非系统性重要银行核心一级资本充足率7.5%的要求,但与2015年10.49%的核心一级资本充足率相比,目前处于较低水平。

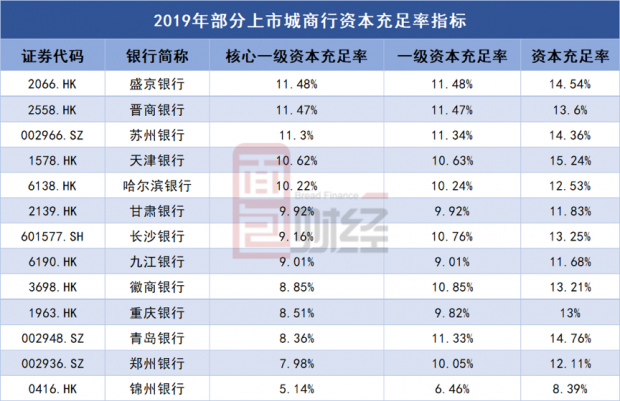

和其他目前已发布2019年年报的上市城商行对比来看,重庆银行的各项资本充足率指标水平也处于低位。

2013年以来,重庆银行多次通过外部融资的方式补充资本金。

2013年11月,重庆银行港股IPO,共计发行了7.23亿H股,扣除发行费用后共募集约34.81亿元,全部用于充实资本金,以满足业务持续增长的需要。

2015年12月,重庆银行进行了H股配售,以每股H股7.65港元的价格增发了4.22亿新H股,扣除发行费用后募集金额约32.27亿港元,折合人民币约28.56亿元,用于补充资本金。

2017年12月,重庆银行共计发行了7.5亿美元股息率为5.4%的非累积永续境外优先股,募集资金总额折合人民币约为49.5亿元,在扣除发行费用后将用于补充该行一级资本,提高一级资本充足率和优化资本结构。

港股上市后,重庆银行三次补血资本金合计过百亿。2018年6月,重庆银行又公布A股预先披露招股书,拟发行7.81亿股A股,募集资金依然将全部用于充实核心一级资本,提高资本充足率。

收入结构有待优化

多次募资“补血”之后,重庆银行的资本充足率仍未有明显改善,很大程度上与其资产结构、收入结构有脱不开的关系。

2019年财报显示,重庆银行的营业收入和归母净利润的增长提速。对比2018年,重庆银行本报告期的营业收入增速提升4.78个百分点,归母净利润增速提升10.43个百分点。

从营收构成来看,利息净收入是推动营业收入和归母净利润增长的主要驱动力。

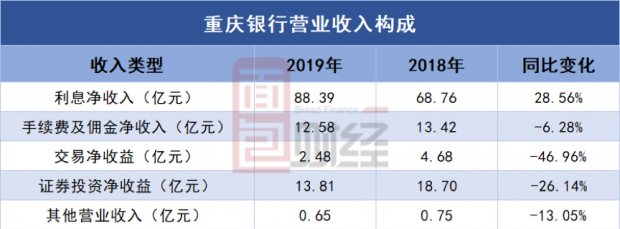

财务数据显示,重庆银行2019年净利息收入88.39亿元,较2018年增加19.63亿元,增幅28.56%。利息净收入在营业收入中的占比达74.96%,较2018年提高了10.28个百分点。

梳理年报信息发现,重庆银行利息净收入的增长受益于资产规模的扩张以及息差水平的提升。

与利息净收入高增长相反的,重庆银行2019年的非息收入均有所下滑。其中,手续费及佣金净收入和证券投资净收益分别同比下降6.28%和26.14%。

根据年报,重庆银行手续费及佣金净收入的减少主要是财务顾问和咨询服务手续费、托管业务手续费、支付结算及代理业务手续费收入下降所致;证券投资净收益减少的主要原因是2019年高收益债券陆续到期后,投资了低收益的国债。

2019年,重庆银行的利息净收入和非息类型收入出现明显分化,信贷业务于经营业绩中占有越来越重要的地位。一般来说,利息净收入的资本金消耗更大,银行对于的补充资本金的要求也迫切。

消耗资金本:资产规模扩张、不良贷款余额增加

总资产规模扩张,推动了重庆银行业绩增长,但也对资本金提出了更高的要求。

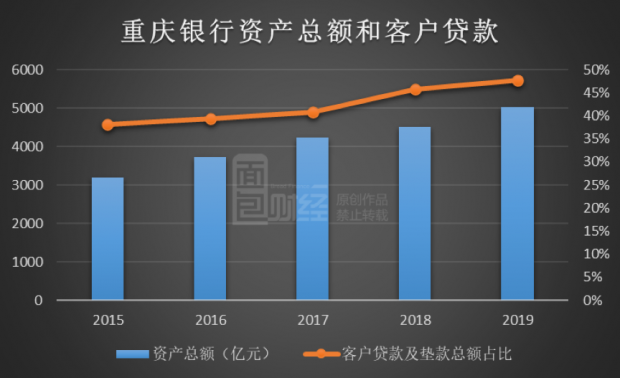

2019年,重庆银行的资产总额达到5012.32亿元,同比增加508.63亿元,增幅为11.29%,增速较2018年提高4.76个百分点。

其中,客户贷款及垫款总额为2473.49亿元,同比增加349.18亿元,增幅为16.44%,在总资产中的占比提升至49.35%。

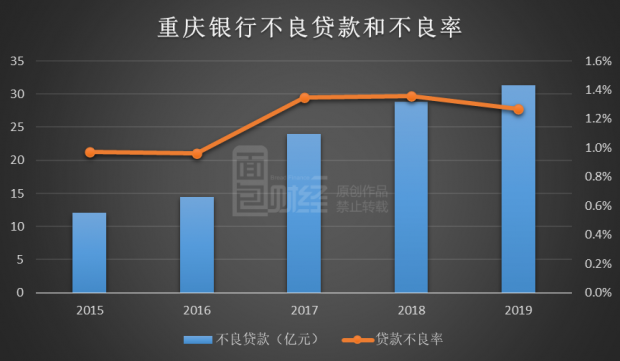

重庆银行的不良贷款率维持在较低水平,但是由于不良贷款余额有所上升,在一定程度上抵消了此前融资对资本金的补充作用。

数据显示,截至2019年底,重庆银行的整体不良率相较2018年年末下降0.09个百分点至1.27%;不良贷款余额相较2018年年末增加2.5亿元至31.31亿元,增幅为8.67%。

回顾往年数据,2015年至2018年,重庆银行的不良贷款余额由12.1亿元增长至31.31亿元,不良率由0.97%上升至1.36%。逐渐上升的不良贷款余额会增大风险资产占比,在一定程度上抵消了资本的增加,降低了资本充足率。

回A融资之路并非坦途

要提升资本充足率,除了融资“补血”外,需要从深层次上调整银行业务结构,改变依靠规模扩张、高资本消耗的经营模式。

重庆银行面临“标本兼治”的挑战。一方面,需要尽快推进包括回归A股在内的外部融资,一方面需要转变经营模式。这两件事情都不容易。

顺利回归A股,除了要得到监管部门的放行,还需要克服A股和H股差价的难题。

重庆银行持有一定比例的国有股。截至2019年2月28日,重庆银行内资法人股东中包括74家国有股东,合计持股66.18%。

对于上市公司国有股份的转让价格,相关政策明确规定“不低于每股净资产的基础上,参考上市公司盈利能力和市场表现合理定价”。

以2019年年报数据计算,重庆银行净资产约369.49亿元,此次A股IPO预计发行股数不超过7.81亿股,发行后总股份不超过39.08亿股,发行后每股净资产不低于9.45元。这也就意味着,如果相关政策没有修改,重庆银行的A股发行定价,原则上应不低于9.45元/股。

截至2020年4月7日收盘,重庆银行H股股价为人民币3.55元/股,PB(MRQ)为0.34,目前H股较低的估值水平很可能会让投资者难以接受未来A股IPO的定价,“融资补血”之路会有所阻碍。

2019下半年,同样存在A股和H股差价的渝农商行和浙商银行,成功在A股IPO,但是很快就破发,这在一定程度上影响了A股投资者对银行股IPO的信心。

既要融资补血,又要调整结构。重庆银行回归路,并非坦途。(WGX)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号