中概教育股“双雄”好未来、新东方近期股价均创下历史新高。截至2020年1月14日,两者的市值分别达到326亿美元和213亿美元。

虽然这与美股市场近期较为强势密切相关,但这两家公司的股价明显跑赢相关指数。

数据显示,截至2020年1月14日收盘,好未来、新东方2020年以来的涨幅为14.32%、11.10%,而同期S&P500指数的涨幅只有1.78%。

2019年全年,好未来、新东方的股价涨幅更是达到80.66%以及121.22%。

国际投资者为何偏爱中国教育股?

中国教育市场水大鱼大

仔细研究发现,背后的一个重要逻辑可能是中国广阔的教育市场空间。

根据第三方研究机构提供的数据,我国K-12课后教育服务的市场规模由2014年3318亿元上升至2018年5064亿元,复合增长率达到了11.1%。同时,该机构预计到2023年市场规模将进一步增加到8194亿元,复合增长率为10.1%。

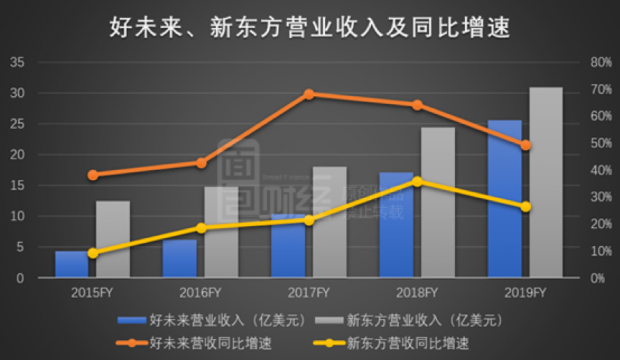

在行业较快增长的背景下,课外培训行业巨头好未来的营收从2015财年4.34亿美元快速上升至2019财年的25.63亿美元,复合增速达55.89%。

新东方的增速虽然慢于好未来,但同期的营收也从12.47亿美元上升至30.96亿美元,复合增速为25.53%。

促使两家公司营收较快增长的主要原因是参与培训人数的增加。

数据显示,好未来2015财年第四季度的参培总学生人次约为502350,到了2019财年四季度,这一数字上升到4478730,四年增幅近八倍。对于新东方来说,2015财年全年的学生参与人数为2.9百万,2019财年已经上升至8.4百万。

受益行业集中度提升

另一个原因可能是头部企业基于人才、资金等方面的优势,抢占了更大的市场份额。

根据券商整理的数据,2013年时新东方(包含非K-12业务)、好未来在K-12市场的占有率分别为2.0%和0.7%,而到了2018年已经分别上升至3.7%和3.3%。

值得一提的是,行业规范的陆续出台,或许客观上加速了这一进程。

基于减轻中小学生课外负担、规范课外培训行业有序发展等方面的考虑,国家相关部门分别在2018年8月和2019年7月公布《关于规范校外培训机构发展的意见》、《关于规范校外线上培训的实施意见》这两个文件,从资质、师资、收费、场所条件等多方位对相关培训机构做了更为严格的要求。

比如《关于规范校外培训机构发展的意见》要求:“同一培训时段内生均面积不低于3平方米”、“校外培训机构必须有相对稳定的师资队伍,不得聘用中小学在职教师。”等。

部分老师个体或者小型培训班由于资质不全,因而在政策限制下退出了培训市场,这在一定程度上有利于市场份额向资质更全、积累相对更为充足的大型培训机构集中。

押注在线教育

翻查两家公司近期的财报发现,好未来和新东方都把未来的发展重点之一放在了在线教育,背后的原因是新技术的不断涌现与成熟以及人们学习习惯的变迁。

好未来于2010年通过学而思网校正式提供网络课程,目前形成了“直播+辅导”的双师教学模式。

2015财年至2019财年,好未来通过在线教育产生的营收从0.15亿美元上升至3.40亿美元,复合增速达到118.20%。同期的营收占比也从3.6%上升至13.3%。

新东方提供的在线教育服务范围更为广泛,涵盖了大学教育、K-12教育以及学前教育,业务主要由港股上市平台新东方在线所展开。

财报数据显示,新东方在线2019财年产生营业收入约人民币9.19亿元,其中占比最大的大学教育贡献6.31亿元。K-12分部的净总营收及付费学生人次分别同比增长80.8%以及209.2%。

根据券商援引的第三方K-12在线教育APP月独立设备数据显示,截至2019年7月,学而思网校、猿辅导等处于第一梯队,新东方在线、跟谁学则位于第二梯队。

竞争格局未定

但与此同时,在线教育的快速发展,不可避免的拥入了参差不齐的市场参与者。

正如前文所述,相关部门于2019年7月发布《关于规范校外线上培训的实施意见》,希望规范其中存在的“培训内容以应试为导向,超标超前,不符合教育规律”、“学科类培训人员素质参差不齐,有的缺乏基本教育教学能力”、“有的培训预付费过高、合理退费难,用户消费风险大”等问题。

另一方面,在线教育作为有别于线下教育的一种新型教学模式,目前仍处于发展较早期。由于市场格局未定,各大参与方均希望通过扩张分得一杯羹,具体表现在相关公司销售费用的上升以及利润的减少。

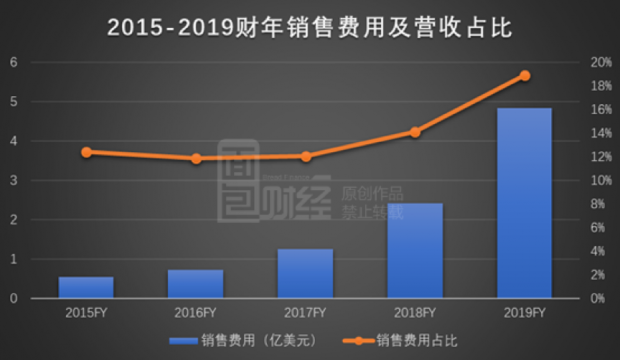

翻查最近五个财年的财务数据发现,2015-2017财年期间,好未来每年产生的销售费用占营业收入的比重较为稳定,均为12%左右,但随后的2018、2019财年,这一比例逐年上升至14.12%以及18.88%。

在最新披露的2020财年二季度财务报告中,公司二季度的销售费用进一步上升至2.63亿美元,同比增幅达73.5%,远高于同期的营收增速33.8%。最终,在高额销售费用的拖累下,好未来二季度的Non-GAAP经营利润出现下滑,同比减少0.2%至约0.99亿美元。

同样的情况发生在新东方在线上。2019财年,新东方在线的销售及营销开支达到4.44亿元人民币,同比上一年的2.24亿元增长98.2%。销售费用占营收的比例也从2018财年34.46%上升至2019财年48.31%。

在加大营销的背景下,新东方在线2019财年转盈为亏,由上一财年盈利9137.5万元变为亏损3977.3万元。(CJT)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号