大地熊(安徽大地熊新材料股份有限公司)于近期披露了首次公开发行股票并在科创板上市招股说明书(申报稿)。

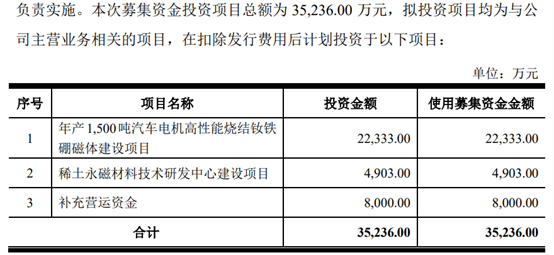

公司选择第一套上市标准(预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元),拟公开发行2000万股,占本次发行完成后总股本的25%,拟募资约3.52亿,用于汽车电机高性能烧结钕铁硼磁体建设项目、研发中心建设项目以及补充流动资金。

在本次申请科创板上市之前,大地熊曾申请在创业板上市,并于2017年提交创业板上市的招股书申报稿。

此次申请科创板上市的申报稿内容显示,从国外销售收入占比、授权发明专利、国家标准制定等指标来看,公司属烧结钕硼永磁材料行业具有代表性的第一梯队企业。

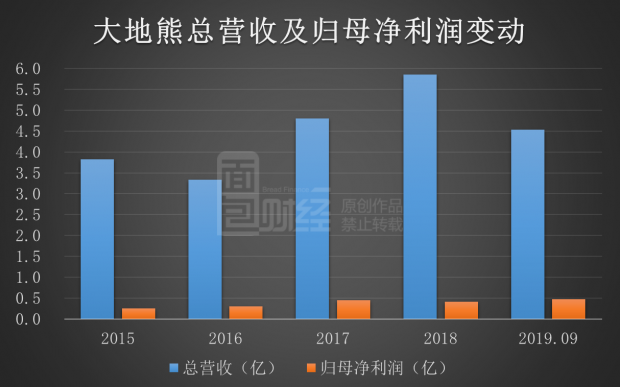

从财务数据来看,公司报告期内营收保持持续增长,但归母净利润波动幅度较大。2018年净利润较2017年明显下滑,2019年前三季度利润则同比大幅上升。

但值得注意的是,公司主要原材料供应商集中度较高。报告期内,大地熊的关联公司——安徽包钢持续为公司第一大供应商,其在公司采购总额中的占比由2016年的59.96%持续提升至2019上半年的65.63%。

2019年前三季度利润恢复增长:产品提价、政府补助增加

大地熊主要从事高性能烧结钕铁硼永磁材料的研发和产销,产品主要运用于汽车工业、工业电机和消费类电子等领域。具体来看,构成公司主营业务收入的三项产品分别为烧结钕铁硼磁体、橡胶磁和其他磁性制品。其中,烧结钕铁硼磁体为公司最主要产品,在公司主营业务收入中的占比约九成。公司的其他业务收入主要为加工烧结钕铁硼磁体过程中产生的边角料销售和房屋出租等收入。

结合创业板及科创板招股书申报稿信息,大地熊2016年的营收较2015年有较为明显的下滑,但自2016年至2018年,公司营收持续增长,由3.34亿增至5.86亿。

公司净利润情况波动较为明显,2018年归母净利润为4147.72万元,较2017年的4471.6万元有一定程度下降。

2019年前三季度,公司营收增速放缓,但净利润同比大幅上升。当期,公司营收4.54亿,归母净利润4816.14万,同比分别增长4.44%和73.85%。主要原因系在2019年二季度镨钕混合金属市场价格反弹影响下,公司三季度烧结钕铁硼磁体销售均价较高。

政府补助金额增加,也是推升公司前三季度净利润水平的重要因素。2019年1-9月,计入当期损益的政府补助1040.71万,金额较上年同期翻倍,同比增幅101.08%。

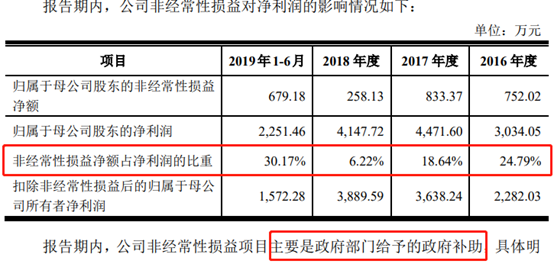

根据申报稿,2019年上半年,公司归属于母公司股东的非经常性损益净额达到679.18万元。公司的非经常性损益项目,主要是政府部门给予的政府补助。

2019上半年,公司非经常性损益净额在净利润中占比30.17%,较2018年提升近24个百分点,较2016年提升5.38个百分点。

不过,在申报稿风险因素部分,公司对政府补助变化的风险进行了相关提示,表示若相关补助政策发生变化,补助金额减少,则会对公司经营业绩产生一定影响。

根据申报稿,公司预计2019全年归母净利润5785.38万,同比增长39.48%,但在扣除非经常性损益后,利润增速预计降至18.86%。

主要原材料供应商集中,第一大供应商系公司关联方

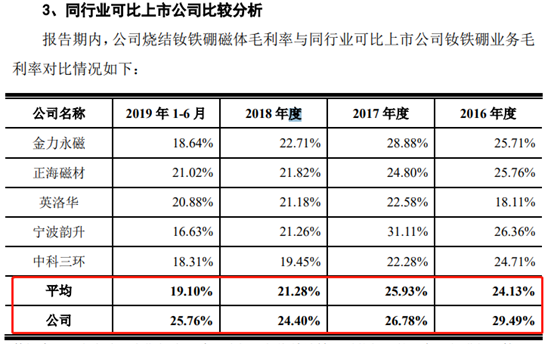

报告期内,公司综合毛利率先降后升,变动趋势与行业一致,且高于同行业可比上市公司平均水平。

根据申报稿,公司综合毛利率主要受烧结钕铁硼磁体毛利率的影响,公司烧结钕铁硼磁体的毛利率高于行业平均,是公司综合毛利率高于行业平均的主要原因。

截至2019上半年,公司烧结钕铁硼磁体毛利率约25.76%,较行业平均水平高出约35%。

根据申报稿,烧结钕铁硼磁体毛利率受其销售价格和销售成本共同影响。成本端来看,其最主要的成本构成是直接材料,占比多在6成以上。

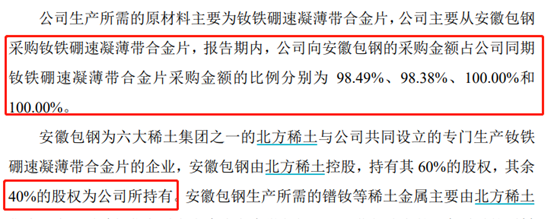

公司烧结钕铁硼永磁体的主要原材料是铁硼速凝薄带合金片。值得注意的是,公司钕铁硼速凝薄带合金片的主要采购来源为安徽包钢;在2018年及2019上半年,安徽包钢是该项原材料的唯一采购来源。报告期内,安徽包钢持续为公司第一大供应商,且其在公司采购总额中的占比由2016年的59.96%持续提升至2019上半年的65.63%。

根据申报稿,安徽包钢是公司与北方稀土共同设立的企业,由北方稀土控股,公司持有安徽包钢40%的股权。也就是说,安徽包钢为公司的关联方。

公司的采购环节的交易公允性值得关注。

公司在申报稿中表示成立安徽包钢可以获得稳定的供应渠道,是“由稀土永磁行业原材料供应的特殊性决定的,也是同行业公司普遍采取的采购模式”。但查阅与公司主营产品较为相近的金力永磁和正海磁材,两家公司均未出现对某家供应商采购比例超过50%的情况。

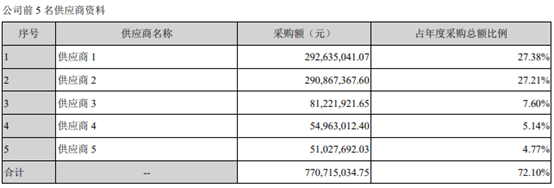

以下是金力永磁2018年报披露的供应商信息,其对第一大供应商的采购比例为27.38%,且与前5名供应商均不存在关联关系。

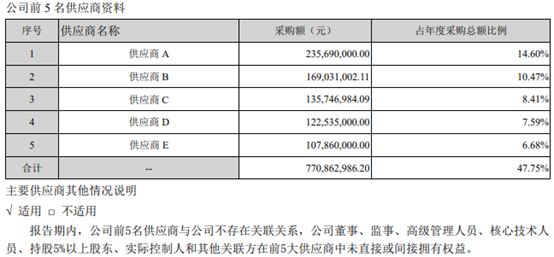

而正海磁材在2018年报中披露的第一大供应商的采购比例为14.6%,且与前五名供应商不存在关联关系。

申报稿中提示,若公司与北方稀土的合作关系发生不利变化,公司不能及时寻找其他替代供应商,则可能将对公司的生产经营造成重大不利影响。

募资主要用于项目扩产升级

申报稿显示,公司募投项目之一为年产1500吨汽车电机高性能烧结钕铁硼磁体建设项目,计划使用募集资金2.23亿,建设期3年。项目围绕公司现有核心技术和主营业务开展,是公司核心技术产品的扩产和升级。

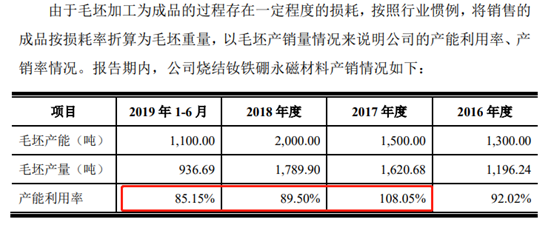

值得留意的是,2017年以来,公司烧结钕铁硼永磁材料的产能利用率持续下滑。

截至2019上半年,公司烧结钕铁硼永磁材料的产能利用率为85.15%,较2018年下滑4.35个百分点,较2016年下滑6.87个百分点。

公司另一募投项目为稀土永磁材料技术研发中心建设项目,计划使用募集资金4903万元,建设期3年。公司表示研发能力是企业核心竞争力之一,研发中心建设项目将进一步提升公司研发能力,有助于公司加强技术成果转化,优化质量和成本控制,提高产品市场竞争力。

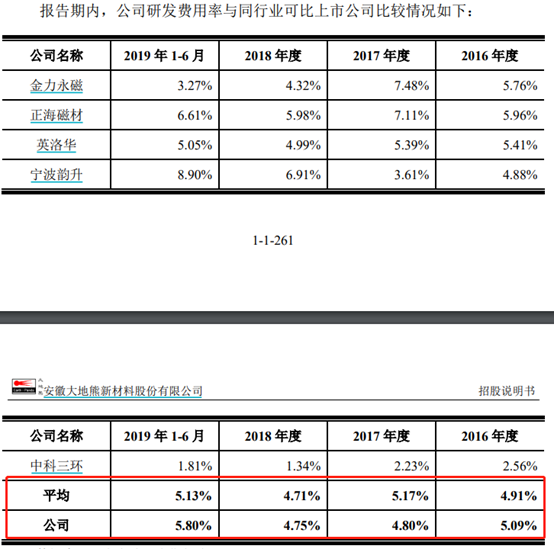

数据显示,报告期内公司研发投入共计8378.44万元,占营业收入的比重维持在5%左右,期内公司研发费用率略高于同行业可比上市公司平均水平。

(GCH)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号