生物实验室一次性塑料耗材厂商—洁特生物科创板首发上市申请已获通过。

财务数据显示,2016年至2018年期间,公司营收和归母净利润的年复合增速分别为29.20%和42.35%,业绩增长较快,并且利润增速超过营收增速。公司的销售区域方面,主要集中在欧美地区,报告期内的外销收入占比均保持在七成以上。

对于此次上市,公司拟采用第一套上市标准,即:

“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

实控人持股逾六成,募资2亿用于扩充产能等项目

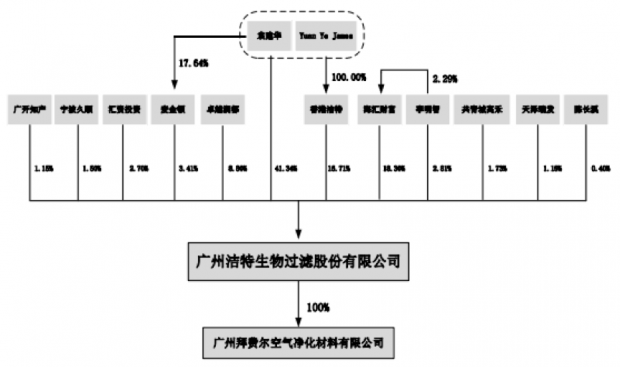

公司董事长袁建华是洁特生物控股股东,袁建华与公司董事、总经理Yuan Ye James系父子关系,为公司的共同实际控制人。

本次发行前,袁建华直接持有公司股票3100.46万股,占总股本的41.34%;通过麦金顿间接持有公司股票45.10万股,合计持有公司股权44.75%,为公司的控股股东。

Yuan Ye James通过香港洁特持有公司股票1253.38万股,占总股本的16.71%。袁建华与Yuan Ye James,合计持有公司股权61.46%,共同构成对公司的控制关系。

洁特生物本次拟发行股票不超过2500万股,预计募集资金使用金额为3.10亿元,用于生物实验室耗材产品扩产及技术升级改造项目、国家级生物实验室耗材企业技术中心建设项目、营销及物流网络扩展项目和补充流动资金。

外销收入占比逾七成,海外销售风险较大

洁特生物主要从事细胞培养类及与之相关的液体处理类生物实验室一次性塑料耗材研发、生产和销售,销售模式以ODM为主。其产品主要包括生物培养和液体处理两大类耗材,并配有少量试剂、小型实验仪器等,涉及700余种产品。

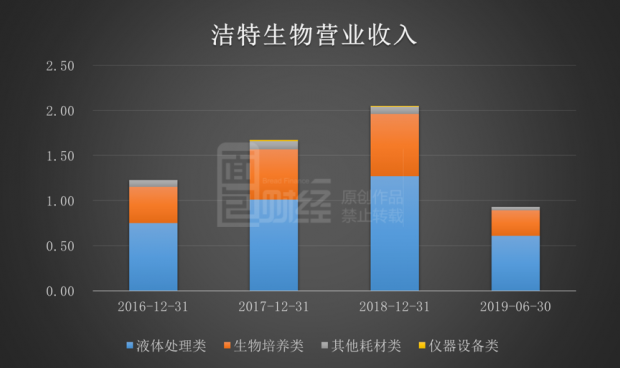

2016年至2019年上半年,公司的营业收入分别为1.24亿元、1.67亿元、2.07亿元和0.94亿元,最近三年的营收复合增长率为29.20%。

从收入构成上来看,液体处理类产品及生物培养类产品为公司的两大营收支柱。液体处理类产品主要用于生物实验室的液体转移、离心、储存及分离等。生物培养类产品主要用于生物实验室的细胞、细菌及组织的培养。2019年上半年数据显示,两者的销售收入占总营收的比例分别为64.89%和29.79%,合计占比94.68%。

洁特生物主营业务突出,营业收入增长相对较快,而且一定程度上超过了市场规模的增长速度。根据沙利文公司统计,2018年全球生物实验室一次性塑料耗材市场规模达到110.1亿美元,2014年至2018年期间年复合增长率为5.3%。洁特生物最近三年的营业收入复合增长率为29.20%。

根据公开资料,其原因主要是原有客户的增量订单以及优质新客户的不断开发拓展,推动了公司最近三年主营业务收入较快的增长。2016年公司与GE Healthcare确立合作关系并获得产品订单;2017年VWR北美区域市场向公司新增了移液管产品订单;2018年公司获得了VWR韩国及印度区域的市场订单等。

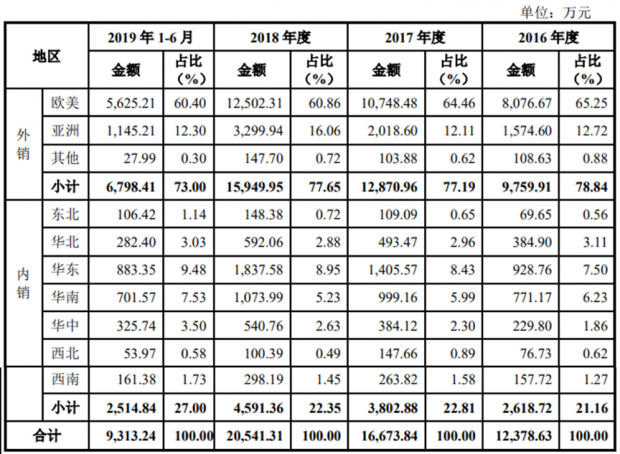

公司收入较快的增长主要依托于国外市场,报告期内外销收入占比均超过七成。

2016年至2019年上半年,公司的外销收入分别为9759.91万元、1.29亿元、1.59亿元和6798.41万元,占主营业务收入的比例分别为78.84%、77.19%、77.65%及73.00%,内销收入占比在20%~30%之间。全球生命科学实验耗材的产销市场以欧美地区为主,占据了绝大部分市场份额。公司收入中来源于欧美市场的比例分别为65.25%、64.46%、60.86%和60.40%。

在外销收入占比高,经营业绩较为依赖欧美市场的情况下,公司面临着一定的海外销售风险。尤其是2018年以来,中美贸易争端拉开序幕,美国对中国出口美国的商品加征关税,若其措施全部得以实施,将使公司出口美国的产品竞争力受到不利影响,可能导致公司在美国市场的销售额下降。

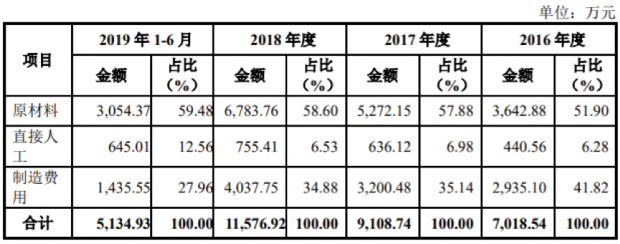

原材料成本占比近六成,石油价格上行风险

2016年至2019年上半年,公司直接材料占主营业务成本的比例分别为51.90%、57.88%、58.60%和59.48%,原材料成本占比呈逐步上升的趋势。原材料作为最主要的营业成本构成,其价格波动会较大程度上影响公司产品成本及经营业绩。

公司生产所需的主要原材料为聚苯乙烯(GPPS)、聚丙烯(PP)、聚乙烯(PE)等塑料原料,这些原材料是石油的衍生品,其价格走势与上游石油价格波动密切相关。

2016年以来,国际石油市场回暖,国际原油价格总体呈逐年上涨的趋势,一定程度上带动了石油化工产品及相关产品价格上升,公司所采购的主要原材料价格亦随之上升。

2016年至2019年上半年,公司采购聚苯乙烯单价由8.23元/千克上升至9.07元/千克;聚丙烯单价由11.64元/千克上升至12.64元/千克;聚乙烯单价由9.72元/千克上升至12.19元/千克。

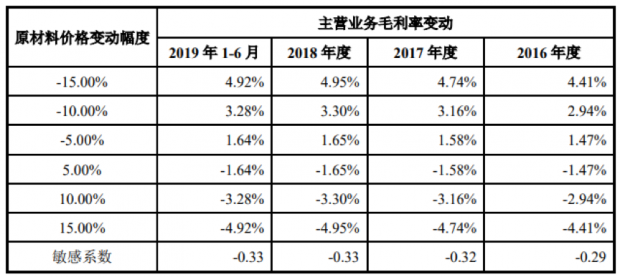

如果未来石油价格继续上行,致使主要原材料的采购价格提高,将对公司盈利能力造成一定负面影响。根据原材料价格变动的敏感性分析,以2019年上半年数据为例,若原材料价格上涨5%,主营业务毛利率将会下降1.64%;若原材料价格上涨10%,主营业务毛利率将会下降3.28%。

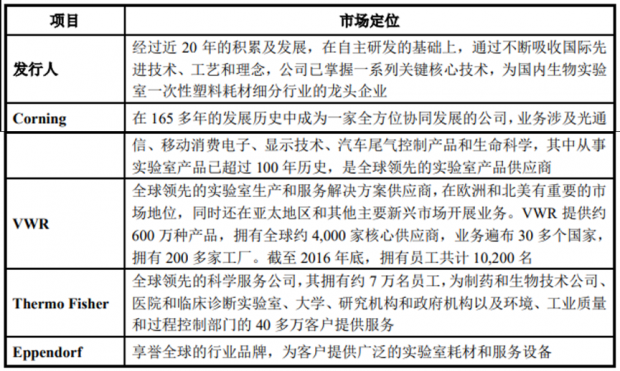

与国际品牌差距较大,相对领先本土公司

在行业发展上面,欧美发达国家生命科学研究及其相关产业已有一百多年的发展历史,其市场需求也主要以欧美为主,亚太地区则起步相对较晚。

就国际市场地位来说,公司目前市场占有率较低,与同业国际品牌Corning、VWR、Thermo Fisher和Eppendorf相比还存在较大差距。

根据沙利文公司《中国生物实验室用品行业市场研究报告》,2018年我国生物实验室一次性塑料耗材市场规模约为75.7亿元,全球市场规模约110.1亿美元,公司销售总额占全球市场规模和国内市场规模(含国际品牌)的比重分别为0.28%和0.61%

与本土公司相比,洁特生物具有一定优势。2018年,公司在国内市场本土品牌中的占有率约为11.03%。洁特生物在招股书中表示,公司市场占有率高于国内同行业可比公司,但占比仍然比较低。

国内生物实验室一次性塑料耗材厂商中,与公司较为相似的可比上市公司主要有硕华生命、巴罗克和安谱实验。

以下所列为公司与同业可比上市公司2018年的核心数据。

从经营业绩上看,公司的收入和利润体量要远远超过硕华生物和巴罗克,而安谱实验的4.54亿元收入中有2.48亿元的制剂收入,来源于实验室耗材的收入有1.91亿元,略少于洁特生物。

营业收入增速方面,公司超过三家同业可比公司,其中巴罗克营收增速为-2.29%,主要原因是其2018年主推生物样本库冷链产品,生物实验室相关产品销售收入显著下降。

从盈利能力上看,公司的毛利率与同业相比相差不大,仅仅略低于其余三家。公司在招股书中表示,产品结构、销售模式、客户结构等方面不同对于公司之间毛利率的差异有一定的影响。

从资产规模上看,公司的总资产体量是硕华生物和巴罗克的四五倍,但要少于安谱实验,是其总资产的七成左右。

未来上市之后,面对实力雄厚的国际知名生物实验室用品综合服务商,如何提高自身国际竞争力,以及在与本土厂商的竞争中脱颖而出,是洁特生物需要重点解决的问题。(WGX)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号