一年多前斥资参与龙元建设定增的机构,或许比散户更关注公司的中报。

龙元建设()此前发布的2019半年报显示:公司上半年实现营业收入113.28亿元,同比增长9.09%;实现归母净利润4.37亿元,同比增长10.94%。

2018年4月公司非公开发行股票约2.68亿股,截至2019年6月底股价跌幅达36%,参与此次定增的机构投资者们合计浮亏已超10亿。2019年三季度,公司股价在相对低位徘徊,参与定增的机构账面浮亏情况虽有波动,但距离成本价仍有相当差距。

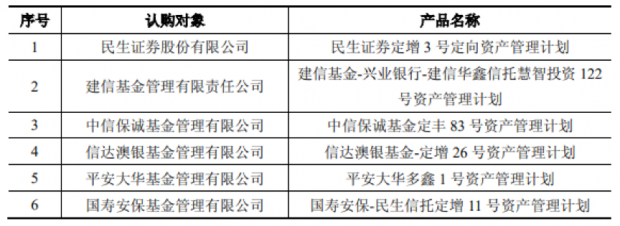

具体配售对象的产品认购信息如下:

公司的中报是否给了市场惊喜?

六家机构定增踩雷,中报浮亏已超10亿

2018年,龙元建设非公开发行股份267,657,955股,募资28.67亿元用于投资数个PPP项目。这批定增发行的股票于2018年4月25日正式上市,发行价格为10.71元/股。在锁定期满12个月后,定增股份于2019年4月25日解禁。

过去一年多,龙元建设的股价走势是这样的:

从股价走势图上来看,定增发行时股价正位于下行途中,之后股价呈波动状,整体股价相比2017年下降一个台阶。截至解禁日2019年4月25日收盘,公司股价为7.50元/股,与定增时的发行价格相比,跌幅约为30%。

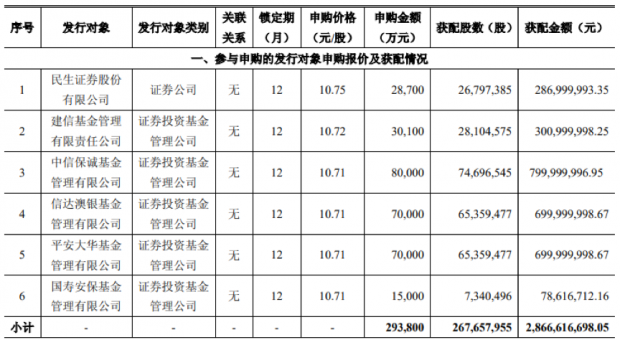

根据相关公告信息,此次定增的发行对象及其获配情况如下:

在这次定增中的六家机构中,中信保成基金获配股数最多,约7,469.65万股,占总发行股数的27.91%。中信保诚基金、信达澳银基金、平安大华基金、建信基金、陕西省国际信托在获得定增股份之后,一跃成为公司的前十大股东,各占公司总股本的4.88%,4.27%,4.27%,1.84%和1.75%。(注:陕西省国际信托股份有限公司是民生证券定增3号定向资产管理计划的产品委托人)。

需要一提的是,公司的第三、四、五大股东中信保诚、信达澳银和平安大华三家基金的获配金额分别为8亿元,7亿元和7亿元,若以解禁日当天的收盘价计算,这三家的浮亏金额分别为2.40亿元,2.10亿元和2.10亿元,此时六家机构合计浮亏8.60亿元。

根据2019半年报披露公司前十大股东持股情况,截至2019年6月30日,中信保诚基金、信达澳银基金、平安大华基金、建信基金、陕西省国际信托在4月25日限售股解禁之后均未减持公司股票。以6月底收盘价6.84元/股来计算,五家机构合计浮亏10.07亿元,浮亏幅度加大。

PPP项目迅速发展,中报毛利率有所降低

下面具体看一下公司经营状况如何。

龙元建设的主营业务为建筑施工业务和PPP投资建设运营业务。从整体业绩来看,公司2019年1月-6月实现营业收入113.28亿元,同比增长9.09%;实现归母净利润4.37亿元,同比增长10.94%。

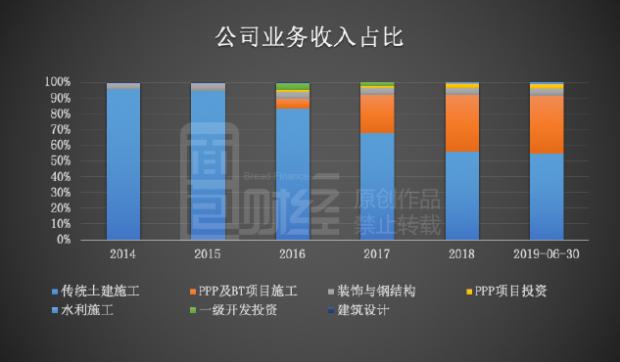

分业务类型来看,自2015年公司发展PPP项目业务后,公司的传统土建施工收入占比逐年下降,PPP及BT项目施工增长迅速。2019年上半年,公司土建施工实现营业收入102.08亿元,收入占比超过九成,同比增长6.47%。这其中PPP及BT项目施工实现营业收入40.43亿元,同比增长6.76%;传统土建施工实现营业收入61.65亿元,同比增长6.27%。此外,PPP项目投资实现营业收入3.38亿元,PPP项目总收入43.81亿元,其收入比重在2019上半年上升至38.67%。

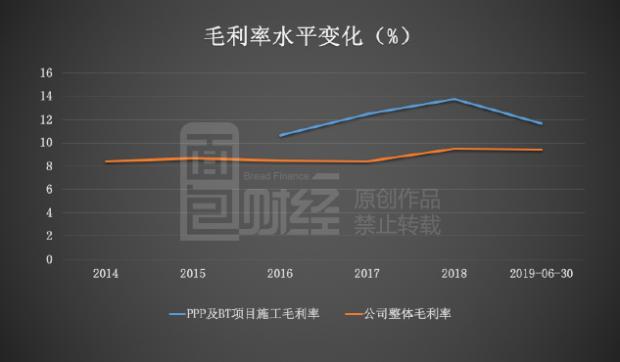

需要一提的是,近年发展的PPP及BT项目施工的毛利率高于传统土建施工业务,所以自2016年开始,随着PPP及BT项目施工的收入占比不断上升,公司整体毛利率也有一定提高。2018年PPP及BT项目施工的毛利率提高至13.74%,公司整体毛利率也上升至9.46%。但根据2019年中报,PPP及BT项目施工的毛利率下滑2.08个百分点至11.66%,公司整体毛利率也出现轻微下滑。

应收账款金额较大,营收现金含量降低

值得注意的是,近几年公司的应收账款增长较快,由2014年的51.78亿元增加至2018年的101.52亿元,年复合增速为18.33%。相比之下,公司营业收入从2014年至2018年间的年复合增速仅为5.64%,远低于应收账款增速。截止到2019年6月30日,公司账面应收账款有87.43亿元,占公司总资产的15.51%,占公司净资产的78.61%。

在周转速度方面,公司应收账款周转率在近几年里逐步下降,由2014年的3.48次下降至2018年的1.97次。

公司应收账款主要为应收的工程结算款、工程质保金等,施工行业特点决定了施工进度与相应的工程款结算存在一定的时滞与差额,因此,随着公司业务规模的扩大,周转速率下降,应收账款发生坏账损失的可能性加大。

应收账款的增加除了带来坏账风险,一定程度上也影响了公司的经营性现金流。2017年和2018年,公司的经营性现金净流出金额分别为4.15亿元和10.98亿元,2019年1月-6月经营性现金净流出14.40亿元。

从公司营收现金含量变化来看,近几年来公司销售商品、提供劳务收到的现金金额持续小于营业收入金额,而一方面公司营业收入在逐步增长,另一方面公司销售商品、提供劳务收到的现金则相对稳定,最终使得公司营收现金含量(销售商品、提供劳务收到的现金/营收)呈下滑趋势。

根据中报数据,2019年上半年,公司营业收入113.28亿元,销售商品、提供劳务收到的现金为60.41亿元,营收现金含量为0.53倍,低于2018年度的0.65倍。

资产负债率达80%,公司拟发行可转债20亿

另外,公司的资产负债率和流动性也是值得注意的一个地方。

2014年至2018年,公司的资产负债率分别为83.92%,85.08%,79.98%,83.34%和79.30%。虽然公司2016和2018年完成两次定增,一定程度降低了负债率,但整体水平仍远高于行业平均值。截至2019年6月30日,公司资产负债率为80.27%,Wind建筑与工程行业平均资产负债率为62.45%。

流动性方面,近几年公司流动比率有所下降,至2019年中报期流动比率为0.96。据公开资料,主要原因是公司PPP项目投入主要形成的长期应收款属于非流动资产,随着公司PPP业务规模持续扩大,公司流动资产增速慢于流动负债增速。

此外,在高杠杆的情况下,今年4月份公司拟发行可转债不超过202,332.59万元用于投资数个PPP项目以及补充流动资金。募集资金到位后,公司的总资产和总负债规模均有所增长。(WGX)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号