宝新能源()此前发布了2019年一季报,在营收同比下滑4.29%的情况下,公司归母净利润大幅增长272.51%。营收与净利润增速明显背离,公司的利润含金量究竟如何?

公允价值变动收益增厚利润

细查财报,虽然归母净利润大幅增长,但公司一季度的扣非净利润同比下滑16.03%,同时经营性现金净流入也较上年同期减少约2010.64万元。

换句话说,公司的利润增长主要是由非经常性损益带来的,公司的经营性净现金流并没有同步增长。那么,报表利润的增长的主要内容是什么呢?

根据财报,一季度宝新能源归母净利润金额约2.39亿,其中,公允价值变动收益约2.18亿,同比增长163589.29%,在公司归母净利润中占比逾九成。也就是说,公允价值变动收益是公司报告期内利润增长的最主要来源。对于公允价值变动收益的增长,公司在财报中表示系本期实行新金融工具准则,部分金融资产的公允价值变动损益计入当期损益所致。

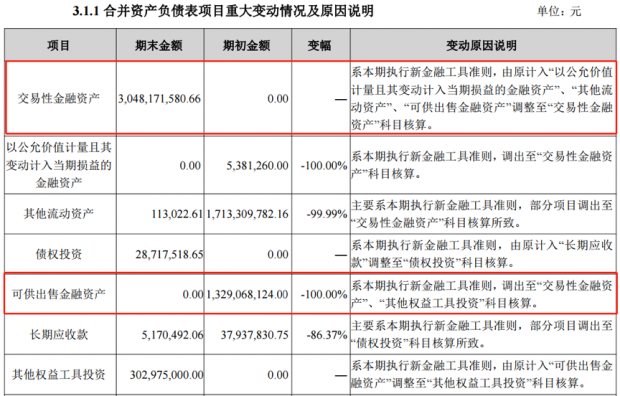

宝新能源自2019年1月1日起执行新金融工具准则,并对公司部分金融资产做了重分类调整。通过查阅公司的资产负债表,可以发现公司可供出售金融资产这一科目发生了明显变动。

数据显示截止2018年末,公司账面可供出售金融资产金额约13.29亿,而在一季报中,公司将其中约10.26亿的可供出售金融资产重分类至交易性金融资产。而这项变动影响了公司当期的业绩。

这里我们需要了解下可供出售金融资产与交易性金融资产二者的区别。

根据企业会计准则,可供出售金融资产和交易性金融资产都是以公允价值来进行初始和后续计量的,到了资产负债表日,若资产的账面价值与公允价值不一致,两者均需反映公允价值的变动。不过,交易性金融资产的公允价值变动是通过“公允价值变动损益”科目进行核算并计入当期损益,因此会影响到企业当期的净利润。而可供出售金融资产的公允价值变动(除减值损失和外币性金融资产形成的汇兑差额外)则是通过资本公积科目进行核算,其差额直接影响所有者权益,而不会对企业当期净利润产生影响。

也就是说,宝新能源这10.26亿的金融资产在原先可供出售金融资产的分类下,其公允价值无论怎么变动都是不能计入公司净利润的。但重分类至交易性金融资产后,其公允价值变动不仅直接计入公司净利润,还将在未来持有期间持续对公司净利润产生影响。一季报中,由于这部分资产公允价值变动收益大幅增加,进而带动了公司一季度业绩增长。

应收款项走高,坏账计提值得关注

除了公允价值变动收益这个主要因素外,公司的应收款项及坏账计提情况也值得关注。

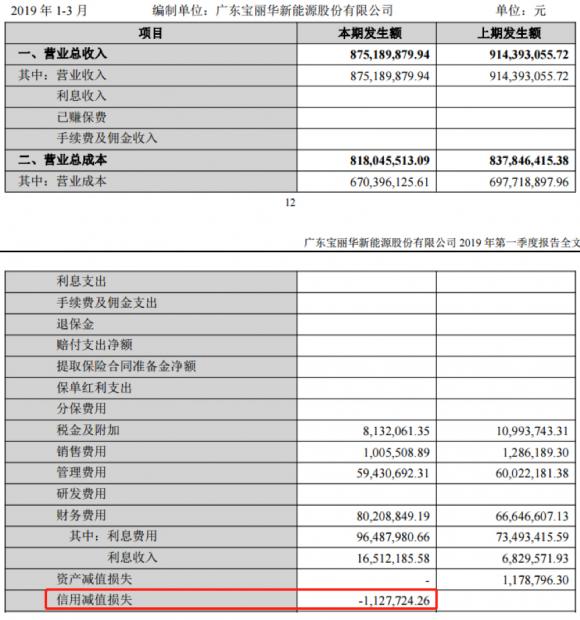

根据一季报,截止2019年3月31日,公司账面应收账款金额约5.16亿,较上年同期增长41.66%。与此同时,应收账款的周转天数则由上年同期的30.07天增至58.81天,周转率有较为明显的下降。此外,公司的其他应收款金额也较上年同期增长约1117.07万元。然而,报告期内公司计提的坏账为负数:

一季报中,公司计提的坏账准备金额根据新金融工具准则的要求在信用减值损失科目下进行披露,而报告期内公司发生的信用减值损失金额为负112.77万元。

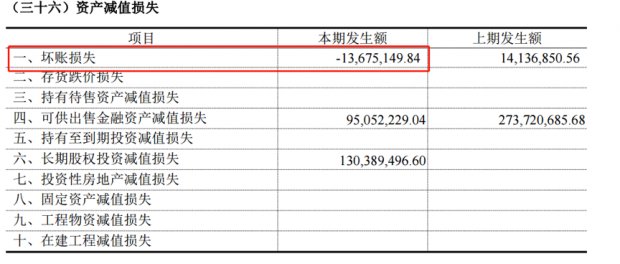

应收款走高,坏账计提为负,这合理吗?由于季报披露的内容有限,我们翻查了披露更为详细的年报。

2018年报中,截止2018年12月31日,公司账面应收账款和其他应收款金额分别约为6.28亿元和1489.85万元,二者同比分别增长141.77%和138.37%。而报告期内公司的坏账损失金额,也是负数。

从对利润的影响来看,坏账损失金额增加会削减当期利润,而坏账损失金额为负会增加当期利润。

下面我们抛开宝新能源的案例,来谈谈新金融工具准则。

PS:新金融工具准则下金融资产分类的变化

2017年财政部颁布了新修订的《企业会计准则第 22 号——金融工具确认和计量》、《企业会计准则第 23 号——金融资产转移》、《企业会计准则第 24 号——套期会计》及《企业会计准则第 37 号——金融工具列报》,上述准则合并称为新金融工具准则。

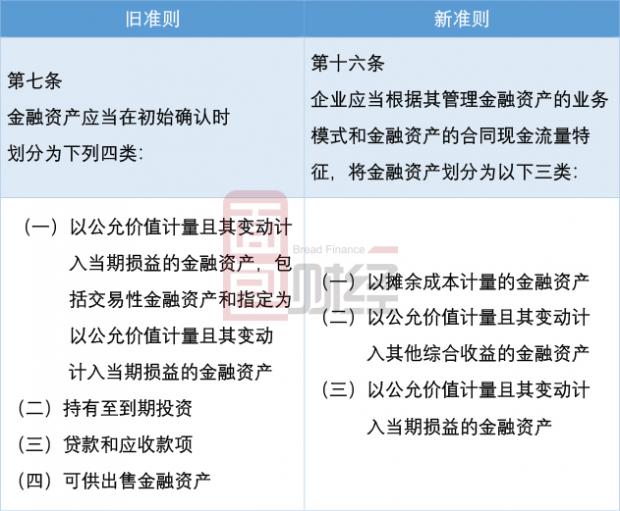

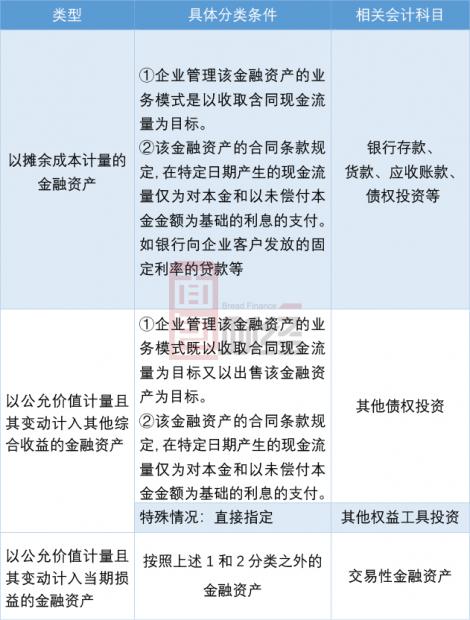

对比新旧准则,新准则的主要变化之一就是金融资产分类的变化。新准则改变了原先基于持有金融资产的意图和目的对金融资产进行分类的方式,代之以基于业务模式和合同现金流量特征来进行资产分类。新旧准则对金融资产分类区别如下表:

根据新准则,金融资产的业务模式是指企业如何管理其金融资产以产生现金流量。业务模式决定企业所管理金融资产现金流量的来源是收取合同现金流量、出售金融资产还是两者兼有。金融资产的合同现金流量特征是指金融工具合同约定的、反映相关金融资产经济特征的现金流量属性。通读新准则及其应用指南,大致总结三类金融资产具体划分条件及相关主要会计科目情况如下:

从对企业的影响来看,新准则取消了可供出售金融资产这一分类,企业原先划分至此类的金融资产在新准则下多数将重分类至交易性金融资产。另外,原准则中,没有划分为其他类别的金融资产都划为可供出售金融资产,而在新准则中,没有划分类别的,则计入交易性金融资产。

按照原准则,这部分金融资产的价值变动体现在所有者权益中,不会影响企业的净利润。新准则实施后,这部分金融资产的价值变动将计入当期损益,进而直接对企业的净利润产生影响。前面讲到的宝新能源正是此例。

新准则对企业坏账计提的影响

除了对金融资产的分类及计量的变更,新准则的另一个重要变化是对金融资产的减值提出了新要求,由“已发生损失法”改为“预期损失法”。

原准则对金融资产减值的会计处理采用“已发生损失法”,即只有在客观证据表明金融资产已经发生损失时,才对相关资产计提减值准备,而新准则要求考虑金融资产未来预期信用损失情况。

这里给大家加两个名词解释:信用损失,是指企业按照原实际利率折现的、根据合同应收的所有合同现金流量与预期收取的所有现金流量之间的差额,即全部现金短缺的现值。预期信用损失,是指以发生违约的风险为权重的金融工具信用损失的加权平均值。

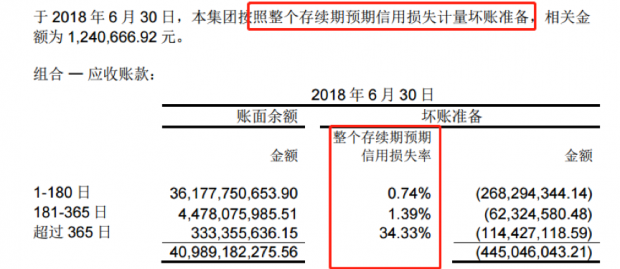

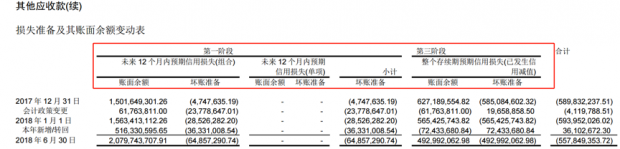

新准则要求采用三阶段模型计提预期信用损失。即根据金融资产信用质量的情况,将金融资产划分为三个阶段,分别计算预期信用损失。同时,对于预期信用损失的计量要求考虑前瞻性信息。需要说明的一点是,新准则下企业应收账款和其他应收款均属于金融资产,因此相关坏账计提需遵循新准则,由“已发生损失法”改为“预期损失法”。不过,对于企业贸易应收款,可采用简化处理,即不需要判断初始确认后信用风险是否显著增加,而是直接确定为预计整个存续期的信用损失。

减值模型的改变不仅仅会影响企业计提减值的金额,同时也改变了坏账准备的披露方式。根据监管部门的要求,在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报告的企业,自2018年1月1日起施行新准则;其他境内上市企业自2019年1月1日起施行新准则。

由于A股上市公司最新的财报是2019年的一季报,而季报的内容有限,因此我们以沪港两地同时上市的上海医药2018半年报为例,来看下执行新准则后,上市公司坏账准备计提及披露的变化。

上海医药自2018年1月1日起执行新准则,在公司2018半年报中,公司坏账准备的相关内容发生了明显的变化。

半年报中,对于规范交易形成的贸易应收款,公司按照整个存续期的预期信用损失率进行了坏账计提,而对于其他应收款的坏账,公司采取三阶段模型进行计提。

值得探讨的一点是,虽然新准则引入了预期信用损失的概念,但预期信用损失率则是由企业结合历史分析和合理可靠的前瞻性资料来确定,主观性相对较大,且并无明确的披露要求。

就新准则当前的执行情况来看,部分A+H上市公司直接把原来账龄计提比例作为预期信用损失率,也有部分上市公司对于具体比例没有任何披露。随着越来越多的企业开始执行新准则,是否会有企业借此进行利润调节,还需持续关注。(GCH)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号