作为50只恒生指数成份股之一的瑞声科技(),今年以来已累计下跌超过60%,市值合计蒸发超千亿港元。

是公司基本面发生了变化还是另有原因?

手机产业链龙头业绩低于预期:基本面生变?

瑞声科技的主营业务包括四块,分别为声学部件、触控马达及精密器件/精密结构件、光学元件、微电机系统器件,其中又以前两块业务为主,两者前三季度贡献营收121亿,占公司今年前三季度总营收的90%以上。

由下图国内手机产业链主要A股和港股上市公司2017年营业总收入和净利润排名可以看到,瑞声科技的营业总收入名列前茅,净利润更是排在行业第一,达到了53.25亿。由此可见,公司在手机产业链中占据着重要的位置,同时也意味着能更快的感受到行业的冷暖。

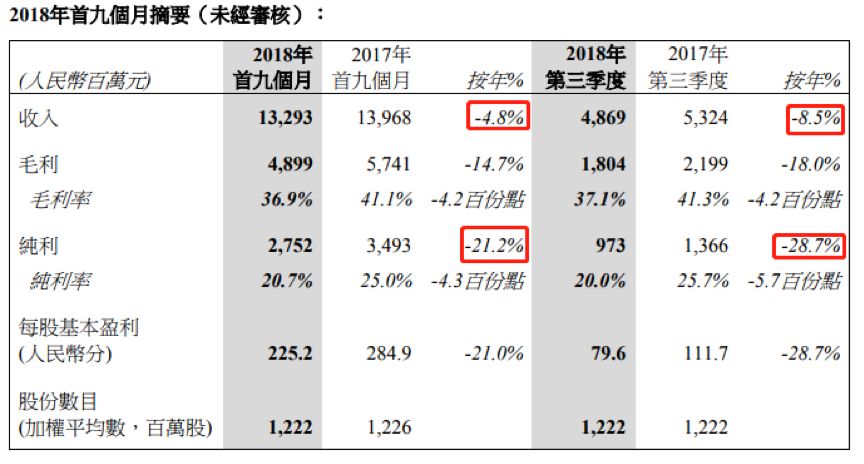

从已发布的瑞声科技三季报可以看到,公司的发展可能真遇到了瓶颈。公司前三季度实现营收132.93亿,同比减少4.8%,实现纯利为27.52亿,同比减少21.2%。从三季度单季来看,公司的收入和纯利更是同比减少了8.5%和28.7%,业绩表现低于市场预期,有加速下滑的苗头。

公司基本面怎么了?

行业减速,公司入选恒指成份股

由下图可见,全球智能手机的季度出货量增速在2016年四季度见高点后一路下滑,从6.9%下跌到了2017年二季度的-1.3%。虽然,2017年三季度有所反弹,但随后迎来了更大幅度的下跌,连续四个季度录得负增长。

行业的恶化必然会表现在产业链公司的财务报表中。由下图可见,瑞声科技的营收增速在2017年半年报时就见到了高点,早于手机出货量的变化,大概是因为零部件厂商需要提前发货给组装厂,所以更早确认收入所致。值得注意的是,瑞声科技在2018年半年报的营收增速为负,这是2014年以来的首次,行业的不景气可见一斑。

无独有偶,由上图还可以看到手机产业链的另一龙头企业舜宇光学科技()面临着与瑞声基本一致的营收趋势。只是,舜宇光学科技所从事的手机摄像头产业存在着像素以及镜头个数升级的结构性红利,所以业绩放缓速度显得相对平滑。

如果往前回溯一到两年,瑞声科技和舜宇光学科技则完全是另一番光景。2016年和2017年,瑞声和舜宇先后入选恒指成份股,风光一时无两。

众所周知,恒生指数是港股最重要的指数,当前只有50只成份股,能入选的都是行业龙头,比如腾讯、工商银行、中石油、汇丰银行和中移动等。纳入成份股还能带来大批资金被动买入公司股票,可谓一举两得。

但现实往往很吊轨。

入选恒指成分之后,两家公司都遭遇了不同程度的“波折”,甚至股价大幅下挫。在瑞声和舜宇之前,也有不少公司上演过加入恒指成分之后不久经营滑坡,股价重挫的故事。

这颇值得玩味。

恒指“魔咒”:追涨杀跌,拿了“影帝”衰三年?

因出演恐怖片《人肉叉烧包》而获得香港金像奖影帝的黄秋生曾说过一句经典的话:拿了影帝衰三年。表面上这可能只是一句迷信话,但其中暗含的逻辑是自己拿下影帝后,新的制片方想邀请之前会想,你是不是已经涨价或者对剧本有了新的要求,所以很多就会放弃邀请。最后的结果便是自己拿了影帝看起来很光鲜,但随后几年反而会很难再接到好戏,得了面子丢了里子。这与很多个股纳入恒指成份股后几年的股价表现非常类似。

先说瑞声科技。2016年9月5日纳入恒指,纳入前股价涨势喜人,但纳入后当月即大幅下跌。股价经过几个月的深度调整之后,终于在2017年4月份超越前期新高,但却在5月份惨遭做空。

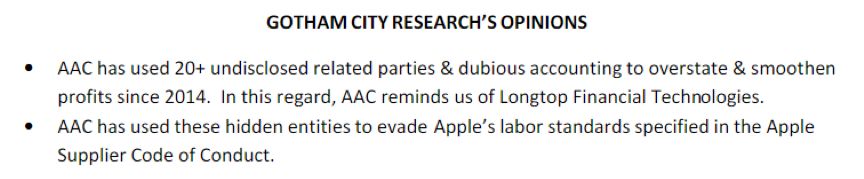

研究机构Gotham City在2017年5月发布了详细的研究报告质疑瑞声科技涉嫌财务粉饰,导致公司股价6个交易日内从107.2元/股下跌到了79.77元/股,跌幅达到25.59%。

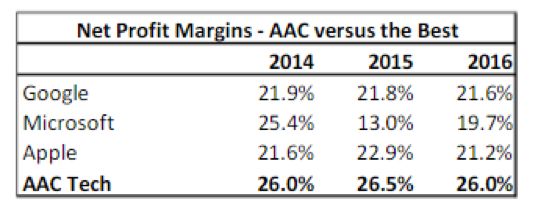

面包君翻看这份做空报告,发现Gotham City 的主要质疑点是瑞声科技自2014年以来通过20多家未披露的关联实体以及可疑的会计处理方式使得公司的盈利能力得到了夸大和平滑。下表列示了公司与苹果、谷歌提及微软的净利润率对比:

与此同时,Gotham City称瑞声科技还通过这些隐藏的实体来规避苹果公司对于劳工政策的要求。文章最后,Gotham City认为公司的实际价值只值40港元/股-50港元/股。

对于这一质疑,瑞声科技紧急发布了澄清公告并开始在二级市场持续回购,才使得公司股价企稳反弹。

做空风波之后,瑞声科技股价在2017年底突破180元大关,但进入2018年之后又重新进入下跌通道。

2018年11月,股价瑞声股价一度跌破50港元,已经到达Gotham City当初所称价格区间之内。

舜宇光学科技入选恒指当月,股价跌幅超过20%,今年上半年收复失地创出新高,但却在下半年节节下探,远低于纳入恒指成份当日的价格,跌逾四成。

还有一个有趣的现象是,一些公司被剔除出指数后,股价又会因为基本面的改善而大涨,典型的就是在恒指成份上“两进两出”的联想集团()。

联想集团于2000年首次入选恒生指数,入选当年股价就见了多年的高点,不久开始大幅下跌。2006年,公司因不达标被剔除,但股价第二年即上涨一倍有余。2013年3月,公司第二次入选,隔了一年便迎来了三年的连续下跌。直到2018年6月,公司再次被剔除。今年6月底至11月15日,联想集团的股价上涨近50%,竟然大幅跑赢恒指。

在入选恒指之后不久股价就开始大幅重挫被剔除之后反而上涨的案例还有很多,思捷环球、康师傅控股等都上演过这样的剧情。

恒指编制规则泄天机:利好出尽是利空?

要解释这个现象,可以从恒生指数的编制过程中寻找到答案。

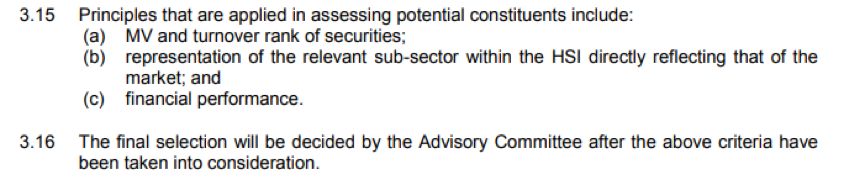

根据恒生指数官方给出的标准,一个股票是否满足纳入成份指数主要依据市值、成交量、上市时间、所处分类行业在指数内的比重是否反映市场情况以及公司的财务状况这些指标所决定。如果满足上面的所有标准,咨询委员会再讨论决定是否纳入。

下图为恒生指数官方给出的纳入原则:

以市值要求为例,纳入成份指数的股票市值必须排在最前面的10%之列。至于上市时间,则一般要求至少已上市24个月,对于市值特别大的企业会放宽该等要求。

由上述标准我们可以发现,一个公司被纳入成份股时或者是因为已经是行业巨头,或者是由于近几年快速发展市值大增、成交额放大等原因满足了上述要求。

对于后面一种情况,如果行业发生变化或者公司没有跟上发展的要求难免会在纳入成份股后迎来下跌,瑞声科技和舜宇光学科技正是遇到了这种情况。而如果剔除后公司基本面又得到了改善,则股价就会大涨,直至再次满足纳入标准,联想集团即是其中的典型。

利空出尽是利好未必准,但利好出尽是利空大概不错。

入选恒指的好处众人皆知,标准也比较透明。部分聪明的投资者会提前预判出可能纳入成份股的股票后买入等待上涨,等到正式纳入时再卖出获利。

更为重要的是,很多公司只是顺着行业的景气周期才得以纳入成份股,随着行业景气下滑,这些公司难免会跟着向下调整,翻成白话就是“实力不行,HOLD不住”。

所以说,打铁还需自身硬,除非能有像腾讯控股这样的绝对实力,在入选恒指成份之后还能连续多年高增长,尽管今年股价深度调整,但仍稳坐港股市值一哥的位置。

不然,很多公司只能持续游走在恒指成份股的边缘,起起伏伏。

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号