不管是从总市值,还是研发投入来看,恒瑞医药()都是当下A股名副其实的医药“一哥”,不仅是市场所追捧的“大白马”,也是医药板块的信心象征。

但是,在今年6月突破3000亿的总市值之后,公司股价也有所回调,至今区间最大跌幅超过20%,对于恒瑞而言这已经是不小的调整幅度了。

8月份以来,在多重利好的刺激下,股价开始回稳:

1)8月9日,公司披露中期业绩,营收与利润均保持20%以上的增速。

2)8月17日,公司发布公告,创新药吡咯替尼通过优先审评程序获得有条件批准上市。

3)8月17日,国家医疗保障局印发通知,将18种抗癌药纳入2018年医保准入专项谈判药品范围,这其中包括恒瑞医药的培门冬酶注射液。

4)8月21日,公司发布公告,盐酸右美托咪定注射液在日本的上市申请获批。

不少券商发布的研报也因此看好恒瑞。

多重利好傍身的医药“一哥”能带领行业重新走牛吗?先梳理一下恒瑞从一家小公司成长为千亿市值巨头的简史。

研发投入:从仿制药到创新药

恒瑞医药前身为连云港制药厂,创立于1970年,于2000年上市。

在早年“缺医少药”的年代,公司依靠种类丰富的仿制药获取市场份额。但随着国内对知识产权保护的重视度提高,公司逐步由“仿制”向“创新”转变。2003年,公司开始申报首个1.1类化药品种艾瑞昔布,至2017年底已经申报了30多个1类化药与生物药。

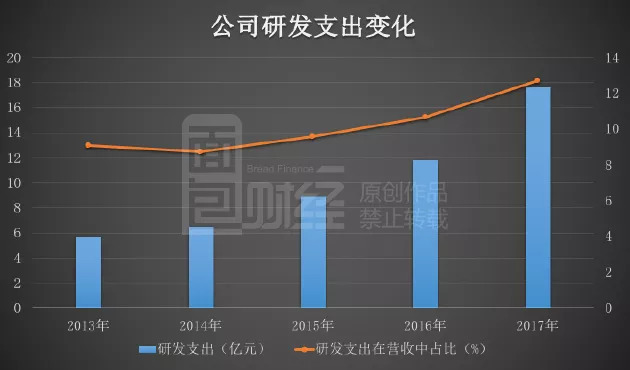

同时,公司加大研发投入,2013年至2017年研发支出总额超过50亿,且研发支出全部费用化。近两年,研发支出在营收中的占比维持在10%以上,以下为根据公开数据绘制的公司研发支出变化:

多年投入之后,恒瑞开始逐步收获研究成果。

2011年,缓解关节炎疼痛的创新药艾瑞昔布获批上市;2014年,适应症为晚期胃癌的阿帕替尼获批上市;2018年8月,用于治疗乳腺癌的吡咯替尼获批上市。

不过,与仿制药不同的是,创新药的推广难度往往更大。重点产品需要专业销售人员向医生普及知识,比如学术推广等。因而创新药上市之后,通常需要一段时间开拓市场,从获批上市到收入爆发存在时间差。

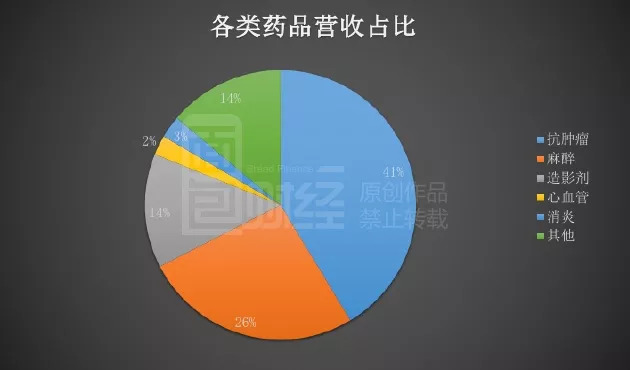

从公开信息来看,目前创新药收入占比约10%,仿制药仍贡献公司绝大部分销售收入,主要产品涵盖抗肿瘤药、麻醉药和造影剂。以下为根据公司2017年年报绘制的各类药品营收占比:

根据米内网2016年城市公立医院数据,公司各主要板块市场份额均处于国内前二:

1)公司抗肿瘤药市场份额6.35%,排名第2,仅次于罗氏的11.01%;

2) 公司麻醉药市场份额11.63%,排名第2,仅次于扬子江的14.20%;

3)公司造影剂市场份额9.66%,排名第2,仅次于通用的20.55%。

在国内市场占据较强的市场地位,公司业绩保持高速增长。根据财报,2012年至2017年的五年间,公司营收由54.35亿元增加至138.36亿元,增加了1.55倍;归母净利润由10.77亿元增加至32.17亿元,增加了2倍。

以下为根据公开数据绘制的公司业绩变化:

近年来,恒瑞业绩增速保持在20%左右。最新的财报显示:2018年上半年,公司营收约77.61亿元,同比增加22.32%;归母净利润约19.10亿元,同比增加21.38%。

下跌前夜:估值创近十年新高,调整在所难免

高速增长的业绩及行业地位是恒瑞医药高估值的基础所在,而研发投入完全费用化,创新药研发管线丰富,市场给予在研产品高预期在情理之中。

过去五年,恒瑞医药的平均市盈率在50倍左右,正负一个标准差分别为61.94倍和37.44倍,也就是说过去五年恒瑞医药有68%的时间是处于37.44-61.94倍的估值区间。以下为根据wind数据绘制的公司近五年估值变化:

这明显高于A股制药公司估值的平均水平。从公司所属的证监会行业医药制造业来看,目前行业市盈率中位数为29.36倍,市净率中位数为2.73倍。

股价调整的另一个压力来自前期涨的太多。

2017年的白马行情中,其股价年度涨幅超过80%,2018年上半年,其股价继续上涨,涨幅超过40%。

2018年6月6日,恒瑞医药总市值突破3000亿元,市盈率(TTM)超过90倍,估值水平被推升到近十年最高水平,与近五年的平均估值水平相差40倍。

公司2018年中期业绩披露,估值被调整之后,目前市盈率仍高达70倍,依然处于历史估值水平的高位。

如此估值水平之下,众多利好消息或许只是过去预期在一定程度上的兑现。

竞争格局:与国际制药巨头们的距离还有多远?

不管是从公司现有业务,还是在创新药领域来看,恒瑞最大竞争者主要为海外跨国药企。同时,公司也提出了国际化的发展战略。

恒瑞是少数可以国际制药巨头进行横向对比的制药公司,但无论从市值还是营收规模上看差距仍然相当大。

从总市值来看,折合美元,恒瑞总市值不到400亿,而美国辉瑞2466亿,瑞士诺华1939亿,瑞士罗氏1724亿,英国阿斯利康979亿,德国拜耳888亿……

以下为根据公开数据整理的总市值排名前十二的国际制药公司情况:

从2017年营收来看,折合美元,恒瑞约21亿美元,而国际巨头们的营收大部分都超过了200亿美元,罗氏营收规模最大,达到了545亿美元;从利润来看,恒瑞约5亿美元,国际巨头们除了亏损的礼来公司,大部分利润在50亿美元以上。

从研发投入来看,这些国际制药巨头们2017年的研发费用占营收的比例均在10%以上,平均数达到19.17%,平均研发费用为66.72亿美元。

公开数据显示:2017年,恒瑞研发费用17.59亿元(约2.69亿美元),在营收中占比约12.71%。研发费用在A股的医药公司中居于首位,但与国际巨头们相比,仍然差距不小。

以下为根据公开数据整理的各公司研发投入:

放在千亿美元市值公司扎堆的美股医药板块中,恒瑞实际上也能处在腰部以上的位置。能在A股长期享有较高的估值,主要源于其稀缺性。

实际上,市场所憧憬的也正是类似于恒瑞这样的公司能够复刻美股医药巨头在过去几十年所走过的路。

3000点以下市场尤其需要信心,在当前的估值水平上恒瑞能带领医药板块向上反攻吗?(YYL)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号