“6·18”电商大战前夕,新加坡毕盛资产管理公司(即APS Asset Management)在6月14日甩出一份针对京东的看空报告,在标题就直接抛出惊人观点——《600亿美元的市值——这是一个郁金香故事吗?》。

时值近期美国科网股股价大幅度回调,当天京东的股价应声下跌,跌幅为2.22%。而市场对于这份报告的反应也是分为两极——支持的一派认为京东常年不盈利就是耍流氓,同时京东自营和自建物流实在太耗钱;反对的一方则认为京东的未来前景很可观,且2017年第一季度已实现盈利。

众所周知,17世纪荷兰郁金香泡沫重创了荷兰的经济,一代强国从此日落。而郁金香也成为了超级投机泡沫的代名词。

那么,京东真的就像APS的做空报告所说的,是朵郁金香吗?

做空曾被打脸 一年后重返战场

这不是这家新加坡公司第一次做空京东。

一年前,APS公司的高级分析师Sid Choraria于2016年5月20日发布了首份对京东的做空报告,报告长达50多页,并将京东未来1至2年的目标价定在12美元。当时纳斯达克指数已从3月16日开始回调了2个多月,而京东也已经历1个月的下跌,从29.88美元跌到被APS做空时的每股24美元,跌幅已有19%。

在做空报告出来后,京东股价持续下跌了一个月至最低的19.51美元,跌幅为18.7%,但离目标价还是有段距离的。随后便开始了长达一年多的上涨行情,这着实有点打脸。下图为京东近一年来的股价走势图:

从上图可以看到,自2016年APS出具的首份做空报告后,京东的股价很快便收复失地,随后一年一路高涨到2017年6月8日的最高价43.8美元,一年时间涨幅达到124.5%。

据APS官网资料显示,该资产管理公司由创始人Wong Kok Hoi于1995年创立于新加坡,目前掌管大约26亿美元的资金,主要运用多头策略和多空头结合策略投资于亚洲市场,近几年活跃于A股的QFII投资。

从APS的资料来看,如果成功做空京东股票,很可能使得该公司获利。

APS质疑理由多为“老套路” 京东核心业务遭唱空

京东从创立以来便伴随着极大的争议,且不说“奶茶妹妹”为京东带来多少流量,光是刘强东和马云这两个自带流量的男人之间的你来我往,就足够吸睛了。而最引人关注的便是笼罩在京东头上的“亏损王”称号,不过京东于2017年第一季度公布获得首次盈利,让看多者更加坚定了自己的立场。

面包财经对比了APS前后两次做空京东的主要原因,发现本次的做空除了集中在京东一直为人所诟病的盈利能力、与亚马逊和阿里巴巴的对比以及主要股东减持等“老毛病”上,还进一步对京东一直为外界看好的物流和金融布局进行了抨击。

经面包财经整理,APS在2016年对京东的做空理由主要为:

一、京东的GMV(即Gross Merchandise Volume,商品交易总额)数据的水分太大,至少需打个35%至50%的折扣。

二、相比于其庞大的GMV数字,京东在包含和剔除营运资金之前和之后的经营性现金流均是比较小的,且低于竞争对手。

三、京东GMV中电商占比74%,但看不到能够产生净利润的迹象,而阿里巴巴、腾讯等均有可观的盈利。同时,中国电商业务竞争激烈,京东面临更大的挑战。

四、惠誉强调京东可能是高收益率信用评级(即垃圾级),而穆迪和标普则对京东给出了最低的投资级评级。

五、过去无条理投资,造成10亿美元的损失,投资的易车、途牛、拍拍等都将有进一步的减记风险。

六、十亿美金回购计划没有实施,同时又进行了20亿美元的募资。

七、刘强东购买了4亿的私人飞机,另在美国和悉尼都购入上亿豪宅,作风奢靡。

八、对于一家成了12年之久的公司来说,其管理团队任期不长,而早期的管理层基本已不在。

九、技术储备和运营现金流上,远落后亚马逊,且在印度市场缺乏战略布局,不具备对标的价值。

十、大股东——DST、高瓴资本、老虎、今日资本,持续减持。

而本次的做空理由主要如下:

一、京东市盈率高达410倍。而尽管中国在美上市科网股均达到历史高位,但是唯一的区别在于京东仍在亏损。

二、京东毛利率极低。京东直营业务中76%的收入来自低利润率的3C和家电产品,而预计未来该类产品增速将放缓。且并无有说服力的证据显示京东能够摆脱它3C的起家基因。

三、京东和亚马逊不可类比。一方面因为亚马逊已转型为技术型公司,云服务的收入占比高,而京东每年的技术投入占总营收的比重远不如亚马逊;另一方面则是亚马逊在美国是霸主地位,而京东在中国跟霸主完全不沾边,也没有海外业务。

四、京东物流没有壁垒,且面临强劲的竞争,既来自那些资金充足的纯粹的物流公司,也来自阿里巴巴的菜鸟物流。而且京东95%的仓库是租用的而且平均面积很小——适用于低毛利的产品如3C和家电。

五、京东金融仅为一个概念,至今没有盈利,无法与蚂蚁金服相比,且京东在该业务上的披露非常有限。另外京东在京东金融上的融资行为过于激进,其签订的融资协议规定,如果五年内京东金融不能以930亿人民币上市,那么京东金融的第一轮投资者将有权要求京东赎回股权并支付利息。

六、难以摆脱低利润率产品,即3C和家电产品。且京东的直营快消品模式是一个风险很大的赌注:虽然增长快,但是竞争激烈、利润率低,订单都是小份,仓配费用较高。

七、主要股东高瓴资本不断抛售京东股票让人疑惑。自从去年京东商城CEO沈皓瑜加入高瓴资本后,高瓴资本开始频繁抛售京东股票,在过去三个季度抛售了约合18亿美元的4400万股京东股票。

八、京东和腾讯的战略合作协议将于2019年到期,届时腾讯将向京东收费,这将抬升京东的获客成本和市场费用。

有意思的是,2016年5月遭到做空后,京东从2016年6月开始进行了频繁的回购,2016年下半年共回购了3106万股,累计回购金额约为8亿美元。

借科网股大跌顺势补刀 京东若真腰斩正是抄底良机

对比两份做空报告,APS今年6月份的质疑多数是老调重弹,并没有太多的新意,核心是对盈利能力的质疑。

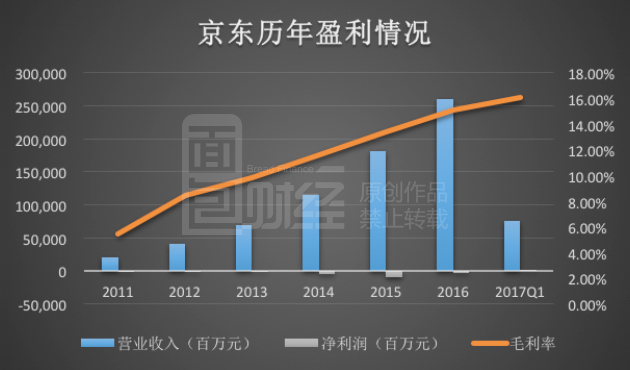

净利润为负值一直是京东的一大痛点,尤其是在国内外科网巨头连续盈利的对比下更显捉急。但是从2017年一季度盈利情况出现了反转,超出市场预期。下图为面包财经绘制的京东盈利情况:

从上图看出京东的营收从2011年的211亿增长到2016年的2601亿,年复合增长率为65.3%。尽管其毛利率低也一直为人所诟病,但是从图中可以看出京东的毛利率呈上升趋势。2017年第一季度实现了扭亏为盈,non-GAAP下的净利润为14亿元。

与善于使用PPT推升股价的贾老板不同,京东在经历此前巨额亏损后,的确建立了庞大高效的物流系统。尽管京东在技术上远不能与BAT相比,不过借助庞大的电商GMV和持续的投入,京东金融实际上还是可以有所作为。

其实真正的原因在于股价和市值。京东的确远不能与亚马逊相比,在云计算和技术领域的差距更大。但与此同时,京东与亚马逊在市值上的差异更大。当前,亚马逊的股价一度突破1000美元大关,总市值超过4700亿美元。而京东的总市值只有540多亿美元,只相当于亚马逊的不到八分之一。

近期全球科网股遇大幅度回调,美国五大科技巨头近一周跌幅在2%到8%之间。自去年低点以来,京东的股价已经大幅上涨,翻倍有余。在美股科网股整体震荡之际,原本就有回调压力,而APS此次在这个节点上发布对京东的做空报告,实有想借东风“推墙”之意。

与屡屡被揭露出财务造假的港股——比如辉山乳业等公司不同,针对京东的做空,只是估值之争。若真能做空成功,一举将京东的股价打到12美元,京东的总市值只剩100多亿美元,甚至远低于A股上市快递公司的平均市值。那倒不失为一次抄底老刘的良机。

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号